Анализ финансового состояния ОАО АКБ «Росбанк»

Материалы » Методы управления рисками кредитных продуктов, предоставляемых юридическим лицам » Анализ финансового состояния ОАО АКБ «Росбанк»

,(2.13)

,(2.13)

где Лам - высоколиквидные активы, то есть финансовые активы, которые должны быть получены в течение ближайшего календарного дня и (или) могут быть незамедлительно востребованы банком и (или) в случае необходимости реализованы банком в целях незамедлительного получения денежных средств, в том числе средства на корреспондентских счетах банка в Банке России, в банках стран из числа "группы развитых стран", касса банка. Показатель Лам рассчитывается как сумма остатков на счетах N 30210, 30213 и кодов 8910, 8921, 8962, 8965, 8969, 8972, 8909;

Овм - обязательства (пассивы) до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении.

Минимально допустимое числовое значение норматива Н2 устанавливается в размере 15 %.

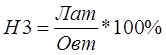

Норматив текущей ликвидности банка (Н3) регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней и определяет минимальное отношение суммы ликвидных активов банка к сумме пассивов банка по счетам до востребования и на срок до 30 календарных дней. Норматив текущей ликвидности банка (Н3) рассчитывается по следующей формуле:

, (2.14)

, (2.14)

где Лат - ликвидные активы, то есть финансовые активы, которые должны быть получены банком и (или) могут быть востребованы в течение ближайших 30 календарных дней и (или) в случае необходимости реализованы банком в течение ближайших 30 календарных дней в целях получения денежных средств в указанные сроки.

Овт - обязательства (пассивы) до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении, и обязательства банка перед кредиторами (вкладчиками) сроком исполнения в ближайшие 30 календарных дней.

Минимально допустимое числовое значение норматива Н3 устанавливается в размере 50 %.

Таблица 2.5

Данные о соблюдении обязательных нормативов Банка России по состоянию на 01.01.2010 г.

|

Наименование обязательного норматива |

Расчетное значение для ОАО АКБ "Росбанк", % |

Минимально допустимое значение, % |

|

H1 - Норматив достаточности капитала |

13,1 |

10 |

|

Н2 - Норматив мгновенной ликвидности |

45,4 |

15 |

|

Н3 - Норматив текущей ликвидности |

52,4 |

50 |

Таким образом, анализ показывает, что структура доходов и расходов достаточно стабильна и не подвержена значительным колебаниям, банк не исчерпал своих возможностей увеличения прибыльности за счет прироста доходов. При благоприятном развитии экономики и улучшении качества управления банк имеет значительный потенциал в увеличении прибыли.

2.3 Анализ методики оценки уровня риска кредитных продуктов, предоставляемых корпоративным клиентам

Данная методика позволяет комплексно проанализировать каждый кредитный продукт, предоставленный Банком своему клиенту с точки зрения вероятности невыполнения клиентом своих обязательств перед Банком - определить группу риска (категорию качества) продукта, а также определить лимит кредитного риска на продукт. Методика утверждена согласно приказу от 13 марта 2007 г. № 519 «Об утверждении методики оценки уровня риска кредитных продуктов, предоставляемых корпоративным клиентам».

Категория качества продукта и лимит кредитного риска на продукт рассчитываются на основании данной методики при рассмотрении вопроса о предоставлении кредитного продукта/установлении лимита на контрагента или изменении условий действующих продуктов/лимитов. Кроме того, указанные параметры рассчитываются с периодичностью, установленной внутренней нормативной базой Банка для мониторинга кредитного риска, и перерассчитываются по действующим продуктам/лимита при выдаче тому же клиенту нового продукта/установлении нового лимита.

С целью классификации уровня кредитного риска, анализируемый кредитный продукт (обязательство клиента) оценивается по следующим группам факторов:

а) качество обеспечения по кредитному продукту;

б) кредитная история клиента;

в) обороты по счетам клиента в банках;

г) финансовое состояние клиента;

д) дополнительные объективные факторы оценки;

е) дополнительные субъективные факторы оценки;

ж) оценка подразделения.

Каждая группа факторов имеет свей собственный вес, определяющий значимость данной группы в общей оценке.

Общее количество баллов, получаемых кредитным продуктом в результате анализа. определяется суммой произведений баллов, набранных по каждой группе факторов, на вес данной группы, или:

Другие материалы:

Анализ страховых резервов в страховой компании

Задачи анализа страховых резервов являются: · изучение состояния страховых резервов; · изучение влияния страховых резервов на финансовое состояние и устойчивость страховой компании. Методика анализа страховых резервов предусматривает использование следующих: · состава и динамики страховых резервов; ...

Автоматизация учета в организации

Важным для бухгалтерии ЗАО «Сибирско-Уральская страховая компания» является вопрос автоматизации бухгалтерского учета. Эффективность автоматизации бухгалтерского учета характеризуется рядом показателей, основными из которых являются: повышение производительности труда учетных работников, сокращение ...

Краткая экономическая

характеристика ВТБ Северо-Запад

ОАО «Банк ВТБ Северо-Запад» - коммерческий банк группы ВТБ. Бизнес Банка ВТБ Северо-Запад по предоставлению классических банковских услуг является базовым и приоритетным. Интеграция Банка ВТБ Северо-Запад в группу ВТБ позволила клиентам петербургского банка воспользоваться преимуществами обслуживан ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы