Анализ финансового состояния ОАО АКБ «Росбанк»

Материалы » Методы управления рисками кредитных продуктов, предоставляемых юридическим лицам » Анализ финансового состояния ОАО АКБ «Росбанк»

Влияние изменения мультипликатора капитала (МК) на динамику рентабельности собственного капитала:

∆ROEМК = ROA2008 × (МК2009 – МК2008) = 0,0175 ×(10,25 – 8,4) = 0,0324; (2.11)

Таким образом, делаем вывод о том, что по сравнению с базисным периодом рентабельность собственного капитала уменьшилась на 2,2%, причем за счет уменьшения прибыльности совокупных активов она уменьшилась на 5,43%, а за счет роста мультипликатора капитала – повысилась на 3,24%. Так как допустимым значением коэффициента рентабельности активов (ROA) является 0,015, критическим – 0, можно сделать вывод о том, что ROA=0,012 в 2009г. свидетельствует о наличии определенных проблем в финансово-хозяйственной деятельности банка.

В рассматриваемом периоде финансовым результатом банка являлась чистая прибыль. Показатели прибыли банка за 2007-2009 гг. представлены в таблице 2.4

Таблица 2.4

Динамика показателей прибыли филиала ОАО АКБ «Росбанк»

|

Наименование статей |

2007г., т.р. |

2008г., т. р. |

2009г., т.р. |

Темп роста, 2008г. к 2007г.,% |

Темп роста, 2009г. к 2007г.,% |

Темп роста, 2009г. к 2008г.,% |

|

Прибыль до налогообложения |

5723243 |

3979317 |

2245796 |

69,53 |

39,24 |

56,44 |

|

Начисленные налоги (включая налог на прибыль) |

1851503 |

1132100 |

639386 |

61,14 |

34,53 |

56,48 |

|

Прибыль за отчетный период |

3871740 |

2847217 |

1606410 |

73,54 |

41,49 |

56,42 |

Прибыль сократилась на 26,46% в 2008 г. и на 43,58% в 2009 г. При сокращающихся объёмах прибыли сокращались и налоговые отчисления организации, что нашло отражение в динамике.

Норматив достаточности собственных средств (капитала) банка (Н1) регулирует (ограничивает) риск несостоятельности банка и определяет требования по минимальной величине собственных средств (капитала) банка, необходимых для покрытия кредитного и рыночного рисков. Норматив достаточности собственных средств (капитала) банка определяется как отношение размера собственных средств (капитала) банка и суммы его активов, взвешенных по уровню риска. В расчет норматива достаточности собственных средств (капитала) банка включаются:

- величина кредитного риска по активам, отраженным на балансовых счетах бухгалтерского учета (активы за вычетом созданных резервов на возможные потери и резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности, взвешенные по уровню риска);

- величина кредитного риска по условным обязательствам кредитного характера;

- величина кредитного риска по срочным сделкам;

- величина рыночного риска.

Также для оценки финансового состояния целесообразным представляется рассмотрение некоторых обязательных нормативов Центрального банка.

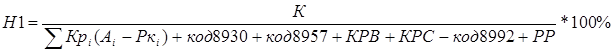

Норматив достаточности собственных средств (капитала) банка (Н1) рассчитывается по следующей формуле:

, (2.12)

, (2.12)

где К - собственные средства (капитал) банка, определенные в соответствии с Положением Банка России от 10 февраля 2006 года N 215-П "О методике определения собственных средств капитала) кредитных организаций", зарегистрированным Министерством юстиции Российской Федерации 17 марта 2006 года N 4269;

Kpi - коэффициент риска i-того актива;

Аi - i-тый актив банка;

Ркi - величина резерва на возможные потери или резерва на возможные потери по ссудам, по ссудной и приравненной к ней задолженности i-того актива;

КРВ - величина кредитного риска по условным обязательствам кредитного характера;

КРС - величина кредитного риска по срочным сделкам;

РР - величина рыночного риска, в соответствии с требованиями нормативного акта Банка России о порядке расчета кредитными организациями размера рыночных рисков.

Минимально допустимое числовое значение норматива Н1 устанавливается в зависимости от размера собственных средств (капитала) банка:

- для банков с размером собственных средств (капитала) не менее суммы, эквивалентной 5 млн. евро, - 10 процентов;

- для банков с размером собственных средств (капитала) менее суммы, эквивалентной 5 млн. евро, - 11 процентов.

Норматив мгновенной ликвидности банка (Н2) регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме пассивов банка по счетам до востребования. Норматив мгновенной ликвидности банка (Н2) рассчитывается по следующей формуле:

Другие материалы:

Права и обязательства Объединений

3.1. Деятельность сторон Открытого Соглашения устанавливается на основе добровольности с учетом финансовых, материальных и иных возможностей, принятых на себя обязательств, а также соблюдения обязательных процедур принятия решений органами управления Объединений. 3.2. Объединения вправе вносить на ...

Маркетинг ВТБ банка

Структура ВТБ Банка отображает основные логические взаимосвязанные уровни управления, разграничивает сферы ответственности, оптимизирует процессы информационного обеспечения , которое дает возможность достигнуть поставленных целей и заданий с наибольшей эффективностью. Налаживание внутрибанкоских с ...

Организационная структура биржи

По своему правовому статусу фондовые биржи могут являться ассоциациями (США), акционерными обществами (Великобритания, Япония) или правительственными органами, подчиненными министерству финансов (Франция). Членами биржи могут быть только специализированные на операциях с ценными бумагами биржевые ( ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы