Стратегия развития кредитной системы РФ

Материалы » Основные этапы развития банковской системы России » Стратегия развития кредитной системы РФ

Итак, подводя итог, можно задать вопрос - Зачем нужна предлагаемая реформа? Можно ли без неё обойтись? Да можно, если не менять идеологию экономического развития. Для экономики, привязанной в качестве ресурсного придатка к Западу, вполне естественно иметь и финансовую систему, привязанную к западной финансовой системе, а национальную денежную единицу с курсовой привязкой к доллару или евро. Можно даже пойти дальше, ликвидировать рубль и перейти на доллары (или евро), как это сделали в республике Панама. Тем политикам, которые стремятся превратить Россию в большую «Панаму» предлагаемая реформа не только не нужна, но и вредна, ведь её реализация потянет за собой масштабную модернизацию в социально-экономической сфере, для чего потребуется напряжённая работа и высокая компетенция от госуправленцев. Такая перспектива, как нож к горлу, для значительной части высшей бюрократии страны. Поэтому она обречена на сопротивление реформам, направленным на строительство самодостаточного государства и, напротив, воспевать идеологию свободного рынка, так как эта идеология позволяет занимать позицию наблюдателя, посылая Обществу, Президенту и Парламенту регулярные отчёты о тенденциях рынка, прогнозах развития, приватизации и т.п. вместо реальных дел.

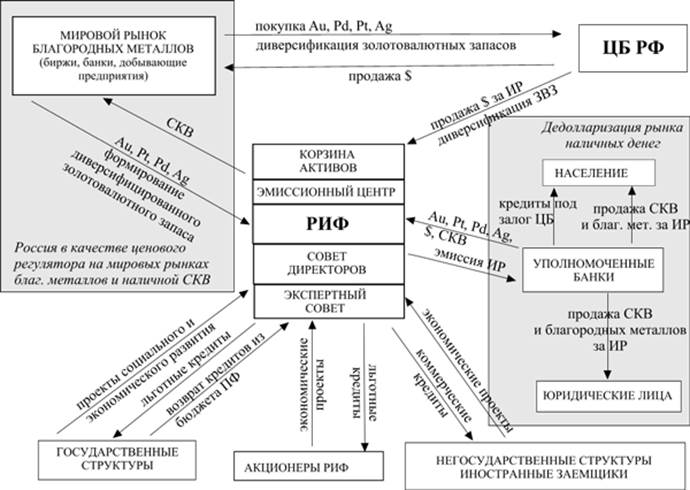

Рисунок № 3 - Концептуальный план развития кредитно-денежной системы РФ

Рассматривая рисунок № 3 видно, что дедолларизацию рынка наличных денег проводит РИФ и уполномоченные Центробанком банки. РИФ покупает за ИР у данных банков доллары и другую СКВ, а также благородные металлы. Банки, в свою очередь, скупают у населения и юридических лиц СКВ и благородные металлы за комиссионное вознаграждение, верхняя планка которого ограничивается Центробанком. РИФ, на полученную от продажи инвестиционных рублей СКВ, покупает на внутреннем и внешнем рынке благородные металлы (в основном золото), при этом часть металлов идёт на чеканку ИР для рефинансирования уполномоченных банков. По большому счёту, совместная деятельность РИФа и уполномоченных банков сводится к конвертации наличных долларов (СКВ) с российского рынка в золото, которое скупается на мировом рынке,

В случае политического решения о досрочном погашении внешнего долга, реализовать его, в рамках предложенной кредитно-денежной системы, вполне возможно. Государство, в лице УТЭК (см. разд. 2), получает в РИФе (под залог выручки от экспортных энергетических контрактов) кредит в ИР эквивалентный 100 млрд. $. Конвертацию кредитных ИР в СКВ можно решить за счёт закона о легализации, вывезенных в оффшоры российских капиталов, оговорив в нём, что легализация капиталов происходит только путём их конвертации в ИР. Досрочное погашение долгов сэкономит бюджету десятки миллиардов долларов, которые пришлось бы выплатить кредиторам в течение ближайших 25 лет. Конечно, предлагаемую реформу может осуществить только сильная власть, поэтому последние события в политической системе России внушают нам оптимизм.

Другие материалы:

Анализ организационной структуры управления ЗАО «Нижегородпромстройбанк»

Итак, перейдем к рассмотрению организационной структуры управления ЗАО «Нижегородпромстройбанк», утвержденной Советом Правления Банка Руководство данного предприятия состоит из нескольких членов правления – председателя правления, заместителя председателя правления, а также членов Совета Банка. Исх ...

Характеристика и роль инвесторов на рынке акций «второго эшелона»

Инвесторы, торгующие акциями второго эшелона, считают себя элитой фондового рынка: спекулировать бумагами неизвестных компаний дано не каждому. Акции второго эшелона являются довольно соблазнительными, но в то же время и опасными. Инвестирование в них средств многим представляется очень рискованным ...

Формы страхования

Волеизъявление государства

, выраженное в соответствующем законодательстве, вызывает к жизни обязательное страхование; волеизъявление страхователя

, выраженное в его заявлении на страхование, порождает добровольное страхование. Обе формы могут использоваться во всех звеньях страхового дела. При это ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы