Анализ страховой культуры у населения России

Материалы » Страховая культура в России и пути ее повышения » Анализ страховой культуры у населения России

Развитие экономики приводит к тому, что все большее число людей вовлекается по работе в современные финансовые отношения. Несмотря на это, профессиональная деятельность не может быть главным локомотивом развития страховой культуры из-за ограниченности числа менеджеров и квалифицированных специалистов. Массовое распространение страховой культуры нуждается в накоплении положительного опыта пользования страхованием среди широких потребительских групп. Для этого могут быть использованы «принудительные» меры. Известно, что именно обязательное страхование автогражданской ответственности, введенное в экономически развитых странах в 40 – 60-е годы, стало массовой школой страхования для широких слоев населения. Именно обязательное страхование автогражданской ответственности втянуло их в страховые отношения.

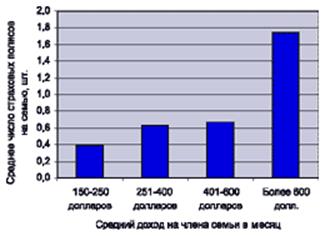

При отсутствии принудительных стимулов остается уповать на опыт, накапливаемый потребителями при добровольном страховании. Однако следует помнить, что страхование — далеко не первая потребность населения. Необходимость в страховании возникает тогда, когда желаемый уровень жизни достигнут и люди начинают задумываться о защите, сохранении своего благосостояния. Социологические исследования показывают, что этот переход соответствует уровню дохода на одного члена семьи в 600 – 800 долларов США в месяц. Именно с этого уровня дохода начинается резкий рост потребления страховых услуг.

Следовательно, основным ограничителем спроса на страхование является общий низкий уровень доходов населения. До достижения порогового уровня жизни в 600 – 800 долларов США на члена семьи в месяц приоритетная задача потребителей — накопление и крупные покупки, а не защита, в том числе и страховая, достигнутого положения. Именно поэтому в России так широко распространено накопление средств «на всякий случай». С одной стороны, накопления могут быть использованы при наступлении неблагоприятных событий в качестве страхового резерва; с другой стороны, они могут быть потрачены на крупные покупки. Разделения инвестиций и страхования в России пока не произошло.

Известно, что все непонятное отметается потребителем, вызывая у него недоверие, поэтому страховая культура проявляется в доверии к страховым компаниям. Разумеется, на нее влияет опыт пользования страховыми услугами: если потребитель был обманут, он вряд ли будет доверять страховому сообществу. Тем не менее, доверие к страховым компаниям можно рассматривать как определенный показатель страховой культуры. И вот как оно зависит от уровня жизни потребителей.

Таблица 4.Структура группы среднего класса, доверяющей российским страховщикам

|

Доля лиц, доверяющих российским страховым компаниям (по имущественным группам), % | ||||

|

Средний месячный доход на одного члена семьи в долларах США | ||||

|

150 – 250 |

251 – 400 |

401 – 600 |

601 – 1 000 |

более 1 000 |

|

4,4 |

6,0 |

7,5 |

20,5 |

18,5 |

Здесь мы видим резкий рост доверия к страховым компаниям с ростом уровня жизни. Точкой перелома является тот же уровень дохода на члена семьи в месяц — более 600 долларов США. Поэтому можно утверждать, что успешное и широкое сотрудничество со страховыми компаниями представляет собой главный источник страховой культуры. А широта распространения страхования связана с уровнем доходов населения. Значит, на каждый конкретный момент времени в нашей стране именно столько страховой культуры, сколько требуется.

Таблица 5. Значимость свойств страхового продукта для населения

|

Свойства |

Доля респондентов, называющих этот фактор в числе важных |

|

Надежность СК |

76,2% |

|

Понятность условий страхования |

14,7% |

|

Качество обслуживания |

8,0% |

|

Ассортимент страховых услуг |

7,1% |

|

Известность СК |

6,5% |

|

Бесплатные консультации |

3,1% |

|

Близость СК к месту жительства страхователя |

2,6% |

|

Качество рекламы |

1,0% |

Другие материалы:

Характеристика предлагаемой скоринговой модели для ВТБ

Северо-Запад

Поскольку нормативная основа по соответствующей проблематике отсутствует, кредитные организации разрабатывают подходы к управлению данным риском, и прежде всего методику оценки риска, самостоятельно. При этом система оценки, применяемая большинством крупных банков, зачастую сводится к оценке финанс ...

Центральный банк и его взаимодействие с комерческим банком

Регулирования работы коммерческих банков осуществляется Национальным банком Украины. Для ВТБ Банка стабильность – это основное условие эффективной деятельности. Состояние и перспективы функционирования финансовых институтов рынков капитала имеют важное значение для национальной экономики. Вот почем ...

Будушее за новыми технологиями

Из приведенных аналитических данных следует, что на сегодняшний день электронная фондовая биржа NASDAQ является мировым лидером по объему торгов и по числу компаний, прошедших листинг. Самая крупная до недавнего времени Нью-Йоркская фондовая биржа уступает свои позиции. Причиной проигрыша является ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы