Факторы, определяющие реализацию депозитной политики в Республике Беларусь

Материалы » Роль привлеченных средств в формировании ресурсной базы коммерческого банка » Факторы, определяющие реализацию депозитной политики в Республике Беларусь

На основе депозитных операций коммерческих банков формируется подавляющая часть их ресурсов, используемых на цели краткосрочного и долгосрочного кредитования субъектов хозяйствования и населения. Ведь формирование депозитной базы на широкой структурной основе с использованием различных инструментов и источников привлечения средств позволяет поддерживать потенциал банка в плане проведения активных операций на адекватном уровне, а также гибко реагировать на финансовые потребности клиентуры. В конечном счете, чем больше средств будет привлечено на депозитные счета в банковскую систему, тем больший объем ВВП будет направлен на накопление и тем больше ресурсов может быть размещено посредством кредита в инвестиционные вложения.

Формирование белорусскими банками депозитной базы имеет в последние годы определенную специфику, обусловленную, главным образом, существующими особенностями общеэкономического развития. Качество экономической среды существенно влияет на деятельность коммерческих банков, в т.ч. на их подходы к формированию ресурсной базы. Значительное сокращение потока эмиссионных денег при неизменной необходимости принятия банками участия в реализации государственных программ, а также обеспечивать кредитными ресурсами собственную клиентуру обусловило повышение интереса и обострение конкуренции на рынке банковских депозитов юридических и физических лиц.

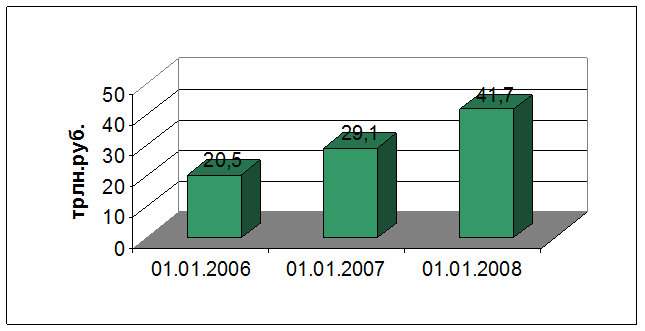

Важный параметр потенциала банковской системы – ресурсная база. По состоянию на 1 января 2008 банками страны было привлечено ресурсов в объеме 41,7 трлн. руб. (Рисунок 3.1.). За 2007 г. их сумма увеличилась на 12,7 трлн. руб., или на 43,8%; с начала 2006 года – на 21,2 трлн. руб., или на 103,4% [39, с. 8].

|

Рисунок 3.1. Динамика ресурсной базы банков Республики Беларусь

Основным источником роста ресурсной базы стали средства субъектов хозяйствования и физических лиц, прирост которых обеспечил 44 процента общего прироста пассивов банковского сектора. При этом средства физических лиц за 2007 год увеличились на 2,8 трлн. рублей, или на 35,9%, и на 1 января 2008 г. составили 10,62 трлн. рублей, или 25,5% пассивов банковского сектора. Объем средств субъектов хозяйствования (небанковские финансовые, коммерческие и некоммерческие организации, индивидуальные предприниматели) за 2007 год увеличился на 41,2% и на 1 января 2008 г. составил 9,52 трлн. рублей. Доля средств субъектов хозяйствования в совокупных пассивах банковского сектора составила 22,8% процента. В структуре привлеченных ресурсов за рассматриваемый период увеличился объем привлеченных средств от нерезидентов (с 2,9 до 5,3 трлн. рублей, или на 81%), прирост которых обеспечил 18,8% общего прироста ресурсной базы. Доля средств нерезидентов составила 12,8% от общей суммы пассивов банковского сектора. Средства центрального правительства и местных органов управления выросли на 1,92 трлн. рублей и на 1 января 2008 г. составили 4,98 трлн. рублей. Их доля в структуре пассивов банковского сектора увеличилась с 10,6% до 11,9%. Средства банков и Национального банка за 2007 год выросли незначительно – на 0,53 трлн. рублей, и их доля в ресурсной базе банковского сектора сократилась с 8,3% до 7,1% [15]. Информация о пассивах банков в 2006 и 2007 году представлена в приложении И.

Структура источников формирования ресурсной базы банков представлена в таблице 3.1.

Таблица 3.1. Структура источников формирования ресурсной базы банков

|

01.01.2006, трлн. бел. рублей |

01.01.2007, трлн. бел. рублей |

01.01.2008, трлн. бел. рублей |

Прирост за период с начала 2006 года | ||

|

в трлн. бел. рублей |

в процентах | ||||

|

Физические лица |

5,52 |

7,82 |

10,62 |

+5,1 |

+92,4 |

|

Субъекты хозяйствования – резиденты |

4,89 |

6,74 |

9,52 |

+4,63 |

+94,7 |

|

Центральное правительство и местные органы управления |

2,02 |

3,06 |

4,98 |

+2,96 |

+146,5 |

|

Нерезиденты |

1,80 |

2,95 |

5,34 |

+3,54 |

+196,7 |

|

Банки и Национальный банк |

1, 74 |

2,41 |

2,94 |

+1,2 |

+70,0 |

|

Другие источники |

4,56 |

6,02 |

8,29 |

+3,73 |

+81,8 |

Другие материалы:

Анализ операций с корпоративными ценными бумагами

ООО «Региональный фондовый центр», проводя в области формирования финансовых активов политику ЗАО «Финам», за период 2006-2007 г.г. при формировании портфеля ценных бумаг реализовывало «умеренно агрессивную» стратегию, чередуя её с консервативной. Основу портфеля фондового центра составляли акции к ...

Анализ состава и структуры привлеченных ресурсов физических лиц

Средства физических лиц на 01.01.2007 год занимали только 19% всего объема пассивов филиала, на 01.01.2008 г. они уже составляют 20% от ресурсной базы филиала №527 «Белжелдор» ОАО «АСБ Беларусбанк», увеличившись незначительно за год на 1 процентный пункт (Приложение Д, Приложение Е). Анализируя дин ...

Организационная структура банка

Для организации данного типа (финансовая организация) характерна многоуровневая линейная организационная структура. Она характеризуется тем, что во главе каждого отдельного подразделения стоит руководитель-единоначальник, наделённый полномочиями и осуществляющий руководство подчинёнными людьми. При ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы