Анализ операций кредитования физических лиц российских банков с позиции текущей ситуации в банковском секторе

Материалы » Характеристика современного состояния потребительского кредитования в РФ » Анализ операций кредитования физических лиц российских банков с позиции

текущей ситуации в банковском секторе

Целесообразно в приведенных данных выделить те области федеральных округов по наибольшему и наименьшему объему предоставленных кредитов и задолженности по ним.

Доля сегмента экспресс- кредитов в объеме российского рынка потребительского кредитования в 2008 г оценивается приблизительно в 2,2%. По данным портала Realtypress.ru, за время кризиса общий объем кредитов в розничных торговых сетях сократился более чем на 30%, до 60 млрд. руб. Всего за один год рынок экспресс-кредитования в розничных сетях кардинально сменил своих лидеров. В середине 2009 г. Ситуация на рынке экспресс-кредитования выглядела следующем образом: вместо банка «Русский стандарт» тройку лидеров возглавил ХКФ Банк, доля которого составила 44% (или 27,1 млрд.руб); на втором месте оказался ОТП – банк, который консолидирует 14,5% (9,1 млрд.руб); на третьем – Русфинансбанк с долей 12,1% (7,4 млрд. руб).

Объем выданных автокредитов в первом полугодии 2009 г уменьшился по сравнению с аналогичным показателем прошлого года в 6 раз. Число банков – «миллиардеров» по объемам выдачи сократилось с 21 до 9, при этом средний размер кредита – 280 тыс. руб – не изменился.

Госбанкам оказалось несколько лучше – например, у «ВТБ 24» падение качества выданных автокредитов в 1 полугодии 2009 г. По сравнению с 2008 г. Минимально – «всего» 17%, при том, что у других крупных участников этого рынка падение составляют 50-60%. В силу того, что падение объемов выдачи происходит у всех банков, значительных изменений долей рынков кредитных организаций не наблюдается.

Рейтинг банков по объемам выданных автокредитов в 1 полугодии 2009 г

Таким образом на первом месте по объему выданных автокредитов – Сбербанк, на втором – Русфинанс Банк, а на третьем – ВТБ 24.

Рынок ипотечного жилищного кредитования в 1 полугодии 2009 г характеризовался:

- сокращением количества кредитных организаций, осуществляющих ипотечное жилищное кредитование. По состоянию на 1 июля 2009 г число участников первичного рынка ипотечного жилищного кредитования сократилось по сравнению с началом года на 5,5% - до 568 кредитных организаций, из них в первом полугодии 2009 г только 279 кредитных организаций предоставляли ипотечные жилищные кредиты (ИЖК), остальная часть кредитных организаций осуществляла обслуживание ранее выданных кредитов. Регулярно выдавали ИЖК в рублях около 100 кредитных организаций, в иностранной валюте – 11 кредитных организаций.

- снижением абсолютных и относительных показателей , характеризующих объемы предоставляемых ИЖК.

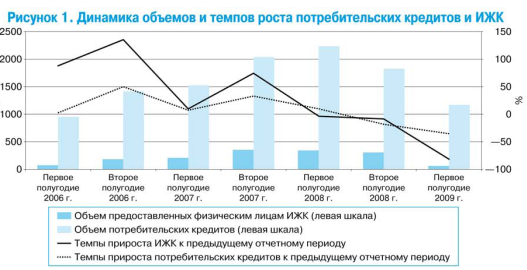

В рассматриваемый период кредитными организациями предоставлено 44045 ИЖК на общую сумму 55,4 млрд. руб. или 4,7% от общего объема потребительских кредитов. Средний размер предоставленных кредитов составил 1,3 млн. руб. По сравнению с соответствующим периодом 2008 г. Объем предоставленных в первом полугодие 2009 г. ИЖК сократился в 6,1 раза, фактически вернувшись к уровню аналогичного периода 2006 г. Причем если в первом полугодии 2006 г. Темпы прироста ИЖК в 2 раза превышали темпы прироста потребительских кредитов, а в соответствующие годы 2007 и 2008 гг. указанные показатели были почти одинаковыми, то в первом полугодии 2009 г темпы прироста потребительских кредитов в 3,6 раза превысили темпы ИЖК.

кредитование физическое лицо банк

- продолжающимся ростом доли ИЖК, предоставленных в рублях. Всего за первое полугодие 2009 г. было выдано 43339 рублевых кредитов на общую сумму 51,9 млрд. руб. против 706 ИЖК в иностранной валюте на 3,6 млрд. руб. Доля рублевых кредитов в общем объеме ИЖК по сравнению с соответствующем периодом 2008 г. увеличилась на 6,9 процентного пункта, составив 93,6%.

- повышением процентных ставок по кредитам с ужесточением условий их предоставления. По сравнению с предыдущем годом средневзвешенная процентная ставка по ИЖК, предоставленная в рублях повысилась на 1,7 процентоного пункта, в иностранной валюте – на 2,7 процентного пункта и составила за первое полугодие 14,6 и 13,5 % соответственно.

Региональная структура просроченной задолженности по ИЖК см рис.

В структуре просроченной задолженности наибольший удельный вес приходился на просроченную задолженность заемщиков Центрального федерального округа, которая составила 12,8 млрд.руб., или 59,8% объема просроченной задолженности по ИЖК по РФ в целом. При этом следует отметить, что по сравнению с началом 2009 г. указанная доля уменьшилась на 9,9%, в то время как доля просроченной задолженности по ИЖК заемщиков в остальных федеральных округах РФ выросла на 0,1-3,4%.

Другие материалы:

Организация торговли ценными бумагами, ее методы и механизм

В зависимости от степени развития фондового рынка, количества обращающихся ценных бумаг, поступающих заказов на покупку и продажу, числа участников торговых операций, динамики изменения цен. Различают два основных способа организации торговли ценными бумагами: простой и двойной аукционы (каждый из ...

Основные принципы обеспечения возвратности

ипотечного кредита

Как известно, при осуществлении кредитной деятельности одна из основных задач, стоящая перед банковскими структурами, – минимизация кредитных рисков. Для достижения данной цели используется большой арсенал методов, включающий формальные, полуформальные и неформальные процедуры. Хотя современный мет ...

Основные определения по теме

Ипотека - залог недвижимого имущества при получении ссуды в кредитном учреждении, дающий право кредитору преимущественного удовлетворения претензий к должнику на сумму заложенного имущества. Ипотечный кредит- долгосрочная ссуда, выдаваемая коммерческими или специализированными банками, кредитно-фин ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы