Анализ операций кредитования физических лиц российских банков с позиции текущей ситуации в банковском секторе

Материалы » Характеристика современного состояния потребительского кредитования в РФ » Анализ операций кредитования физических лиц российских банков с позиции

текущей ситуации в банковском секторе

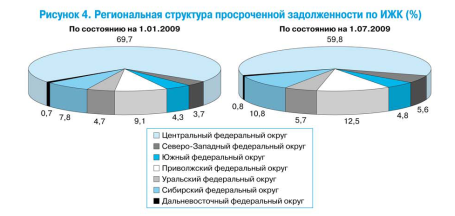

Основной причиной уменьшения объемов ипотечного жилищного кредитования как во второй поливине 2008 г., так и в аналогичный период 2009 г. явилось удорожание кредитных ресурсов, возрастающие риски вложений в долгосрочные активы при снижении возможности рефинансирования кредитными организациями ранее выданных ИЖК. [19]

К крупнейшим ипотечным банкам в 1 полугодии 2009 г по объемам ИЖК относятся: на первом месте – Сбербанк ( 37 614 328,35 тыс. руб), на втором – ВТБ 24 ( 6 618 802,56 тыс. руб.) и на третьем месте ТрансКредит Банк ( 2 937 267,00 тыс. руб.)

В 2008 г . на кредитные карты приходилось около 7,5% от всего объема потребительских кредитов в России. Так, по оценке FrankRG, в 2008 г суммарный портфель «пластиковых кредитов» ( с учетом просрочки и секьюритизации) вырос на 31 млрд. руб: с194 до 225 млрд. руб. 2008 г внес изменение в расстановку сил на рынке кредитных карт. Прежде всего наблюдалось падение кредитного портфеля и, как следствие, рыночной доли лидера рынка – «Русского Стандарта» до 36,5%. Долю рынка, потерянную «Русским Стандартом», захватили государственные банки и «дочки» иностранных банковских групп : «Ситибанк», «ВТБ 24», «Альфа-Банк», отчасти Сбербанк. Существенно улучшили свои позиции в сегменте кредитных карт в 2008 г банки ВТБ 24, «Тинькофф» и Промсвязьбанк.

Как отмечают эксперты, с середины весны 2009 г. крупные российские банки и дочки западных банков возвращаются к активному продвижению кредитных карт. В целом, сегмент кредитных карт, в отличие от других видов потребительского кредитования, в начале сложного по всем прогнозам 2009 г. выглядит достаточно прилично. Несомненно, кризис ликвидности отразился на всех сегментах банковской деятельности, в том числе и на кредитных картах, однако из всех кредитных розничных продуктов кредитные карты пострадали от кризиса в меньшей степени.[20]

Во время кризиса спрос на розничные кредиты и их предложение снизились, в частности, из-за сокращения доходов населения, вызванных ростом безработицы и уменьшением зарплаты из- за перихода на неполную рабочую неделю и т.п. Эти факторы негативно сказались на желании граждан брать новые кредиты и способности обслуживать старые. Кроме того, из-за кризиса население перешло от потребительской модели поведения к сберегающей. Люди боятся влезать в долги и предпочитают сберегать – розничный кредит сжимается на фоне роста вкладов.

Активность кредиторов также спадала на фоне кризиса. «Российские банки в период кризиса прибегали к ужесточению условий кредитования. К тому же появились новые риски (например – риск падения цен на жилье при ипотечном кредитовании).

Другие материалы:

Анализ доходов и расходов банка

Обобщающие показатели эффективности банковской деятельности – это полученный банком финансовый результат, т.е. прибыль или убыток, и коэффициенты рентабельности. Анализ этих показателей проводится путем выявления факторов, оказавших на них влияние. С позиций прибыли активы банка можно разделить на ...

Совершенствования методов снижения банковских рисков в ОАО «Агроинвестбанк»

При подготовке предложения по совершенствованию управления рисками прежде всего необходимо соблюдать основных принципов управления риском. Ими являются следующими: 1) необходимость утверждения органами управления банка стратегии и политики управления риском; органы управления банка должны быть инфо ...

Понятие страховой культуры и откуда она берется

Для начала необходимо разобраться со значением самого понятия «страховая культура», выявить факторы влияющие на её развитие. Итак, что такое страховая культура? Можно предположить, что в - первую очередь это «определенная форма психологического восприятия» института страхования населением. Под «опр ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы