Анализ структуры и динамики активных операций и банковской ликвидности

Материалы » Анализ структуры и динамики активных операций и банковской ликвидности

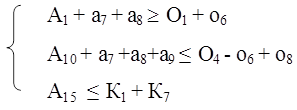

Метод анализа ликвидности баланса построен на принципе портфельных ограничений, который состоит в соблюдении определенных соотношений в активе и пассиве путем закрепления определенных групп активов за определенными группами пассивов. Это является необходимым условием обеспечения сбалансированной ликвидности банка.

Согласно принципу портфельных ограничений, размер онкольных обязательств (обязательств до востребования) должен быть полностью обеспечен первичными (кассовые активы) и вторичными (ликвидные государственные ценные бумаги) ликвидными резервами.

Срочные и прочие обязательства должны использоваться на кредитные операции, а также вложения в ценные бумаги (кроме государственных) и покрывать их полностью.

Собственный капитал банка используется на финансирование основных средств, нематериальных активов, инвестиций и других иммобилизованных активов, покрывать их полностью, а в случае излишка должен использоваться на покрытие кредитных операций и формирование кассовых активов.

Таким образом, модель сбалансированной ликвидности коммерческого банка согласно принципу портфельных ограничений будет иметь следующий вид:

Рассмотрим показатели ликвидности.

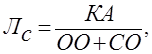

1) Коэффициент мгновенной ликвидности (Лм):

![]()

где КА – кассовые активы (А1);

ОО – онкольные обязательства (О1).

Этот коэффициент показывает уровень наиболее краткосрочной ликвидности банка, а именно, степень покрытия наиболее неустойчивых обязательств наиболее ликвидными активами (первичные ликвидные резервы) коммерческого банка.

Оптимальное значение этого показателя – 0,2 ¸ 0,5. Этот показатель регламентирован НБУ на уровне не менее 20% (норматив Н4).

2) Коэффициент краткосрочной ликвидности (норматив Н6≥20%):

Н6 = КА / (ОО + КО),

где КО – краткосрочные обязательства (клиентов и банков).

Данный коэффициент показывает ликвидность банка в краткосрочном периоде.

3) Коэффициент срочной ликвидности (Лс):

где СО – срочные обязательства (О4).

Оптимальное значение данного коэффициента – 0,05 ¸ 0,3.

4) Коэффициент текущей ликвидности (норматив Н5≥40%):

Н5 = Ал / (ОО + СО),

где Ал – ликвидные активы (А1+А5+А10).

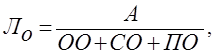

5) Коэффициент общей ликвидности (Ло):

где А – общие активы банка;

ПО – прочие обязательства.

Коэффициент общей ликвидности характеризует долгосрочную ликвидность коммерческого банка, то есть его возможность погасить все собственные обязательства за счет всех своих активов. Значение этого коэффициента не должно быть меньшее, чем 0,9.

6) Коэффициент вторичной ликвидности (Лв):

где ГЦБ – государственные ценные бумаги.

Этот коэффициент показывает потенциальный запас ликвидности при использовании вторичных ликвидных ресурсов – государственных ценных бумаг. Оптимальное значение данного показателя – 0,15 ¸ 0,4.

7) Коэффициент соотношения высоколиквидных активов (ВА) и рабочих активов (РА) банка (Кс):

К высоколиквидным активам относят: кассовые активы; ликвидные ценные бумаги. Рекомендуемое значение этого показателя должно быть не менее 0,2.

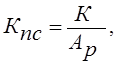

8) Коэффициент платежеспособности (Кпс) (норматив адекватности регулятивного капитала Н2),:

где К – регулятивный капитал банка (основной + дополнительный);

Ар – сумма статей активов, умноженных на коэффициенты риска каждой статьи.

Этот показатель определяет достаточность капитала банка для проведения активных операций с учетом рисков, которые характерны для разнообразных видов банковской деятельности. Значение данного показателя не может быть ниже 10 % (с 1.03.2004).

Другие материалы:

Отчетность организации о страховых резервах

Отчетность в порядке надзора составляет ЗАО «Сибирско-Уральская страховая компания», являющаяся юридическим лицом по законодательству РФ и получившая лицензию на осуществление страховой деятельности. В табл. 2.5 представлена форма годовой и промежуточной отчетности в порядке надзора. Таблица 2.5 Со ...

Лизинг в системе

финансовых отношений

Специфика лизинга как экономической категории состоит в том, что в системе экономических отношений субъектов лизинговой сделки происходит процесс отделения капитала-функции. Экономические отношения предопределяют принадлежность объекта лизинговой сделки в различных формах одновременно как собственн ...

Экономическая сущность страховой защиты и ее необходимость

Человечество всегда нуждается в защите от опасностей. Эта постоянная необходимость привела людей к созданию страховой защиты. Как экономическое понятие страховая защита обозначает реакцию людей на природные и общественные события, вызывающие необходимость неожиданных, чрезвычайных и огромных затрат ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы