Анализ финансовых результатов ОАО «СКБ-банк»

Материалы » Анализ финансовых результатов деятельности коммерческого банка » Анализ финансовых результатов ОАО «СКБ-банк»

1. Накопление прибыли;

2. Привлечение дополнительного капитала на финансовом рынке.

Накопление прибыли может происходить в форме ускоренного создания резервных и других фондов банка с последующей их капитализацией. Это наиболее дешевый способ увеличения капитала, не затрагивающий сложившейся структуры управления коммерческим банком. Однако использование значительной части полученной прибыли для увеличения собственного капитала означает снижение дивидендных выплат акционерам коммерческого банка и может привести к снижению курсовой стоимости акций банка.

Привлечение дополнительного капитала ЗАО «СКБ-банк банк» осуществляется путем размещения дополнительных акций.

Акция - ценная бумага, удостоверяющая внесение доли (пая) в уставный капитал ее эмитента и закрепляющая право ее держателя (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении делами акционерного общества и на часть имущества, оставшегося после ликвидации общества.

Решение об увеличении уставного капитала ЗАО «СКБ-банк банк» принимается Советом директоров банка либо общим собранием акционеров в соответствии с Уставом ОАО "СКБ-банк". Увеличение уставного капитала должно быть согласовано с территориальным учреждением Банка России, которое контролирует правомерность учета и оплаты участников своих долей (акций) в капитале коммерческого банка [7].

В соответствии с положениями ФЗ "Об акционерных обществах" Банк имеет право осуществлять дополнительную эмиссию акций в пределах количества объявленных акций, указанного в Уставе. Размещение акций может происходить путем:

а) приема от инвесторов в установленном законодательством РФ и действующими правилами порядке взносов в Уставный капитал Банка принадлежащими им материальными активами, которые могут быть использованы в деятельности банка.

б) продажа акций за рубли и иностранную валюту;

в) капитализации прочих собственных средств Банка в установленном законодательством порядке и начисленных, но не выплаченных дивидендов;

г) конвертации облигаций и иных ценных бумаг Банка в соответствии с проспектами эмиссии этих ценных бумаг и в порядке, установленном законом.

Собственный капитал банка составил на 01.10.08 г. 174 470 тыс. руб.

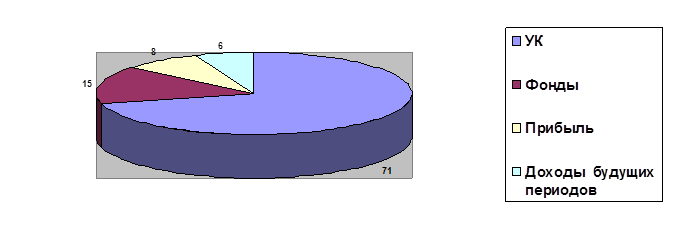

В составе собственного капитала уставной капитал составляет - 125 000 тыс. руб. (71,65 %); фонды и неиспользованная прибыль прошлых лет в распоряжении банка – 24 511 тыс. руб. (14,6%); прибыль – 12967 тыс. руб. (7,45%); доходы будущих периодов – 11 621 тыс. руб. (6,3 %).

Рис. 2.7. Состав собственного капитала ОАО «СКБ-банк»

Анализ темпов роста собственных средств, в период с 01.10.06 по 01.10.08 гг., ОАО "СКБ-банк" показывает следующее:

· прибыль банка по сравнению с 2006 годом возросла в 1,74 раза;

· в 1,37 раз возрос объем фондов банка (в частности за счет увеличения уставного капитала);

· в 1,38 раз вырос объем страховых резервов, что в первую очередь связано с вступлением в законную силу Инструкции ЦБ № 254-П “О порядке формирования и использования резервов на возможные потери по ссудам”, предписывающую всем кредитным организациям на территории РФ с 01.08.2006 г. выйти на 100% формирование страховых резервов;

· в 1,53 раз выросли доходы будущих периодов.

Преобладающую часть банковских ресурсов ЗАО «СКБ-банк» составляют привлеченные средства – депозиты (вклады), банковские сертификаты, векселя.

Привлеченные средства формируются при проведении следующих банковских операций:

· открытие и ведение счетов юридических лиц;

· привлечение средств во вклады денежных средств физических лиц;

· выпуск банком собственных долговых обязательств.

Привлеченные таким образом банковские ресурсы называются депозитарными ресурсами.

По степени надежности для размещения в банковские активы привлеченные средства распределяются в следующей последовательности:

· депозиты юридических лиц; средства привлеченные под векселя и депозитные сертификаты;

· срочные вклады физических лиц; средства привлеченные под сберегательные сертификаты;

· вклады до востребования физических лиц; остаток на текущих счетах для расчетов по банковским картам; остатки на расчетных счетах юридических лиц.

Депозит – форма выражения кредитных отношений коммерческого банка с вкладчиками по поводу предоставления последними банку своих собственных средств во временное пользование.

Существуют разнообразные депозитные счета (до востребования, срочные, условные).

К разновидности срочных депозитов юридических и физических лиц относятся банковские сертификаты и банковские векселя, которые являются собственными долговыми обязательствами коммерческого банка.

Другие материалы:

Процедура кредитования субъекта малого бизнеса в ОАО

АКБ РосЕвроБанк на примере малого предприятия

Основной проблемой кредитования является проблема кредитного риска. В настоящее время данная проблема решается в ОАО АКБ РосЕвроБанк посредством минимизации риска, основанной на детальном анализе кредитоспособности заёмщика. Малое предприятие-заемщик при обращении в ОАО АКБ РосЕвроБанк за кредитом ...

Анализ и оценка динамики показателей развития кредитного рынка за 2006-2009

гг

Кредит является основной формой пополнения денежных средств экономическими агентами на возвратной и в основном платной основе. Другими словами, кредит является способом получения денег государством, кредитными организациями, фирмами и населением. Таким образом, кредит, как и деньги, является необхо ...

Капиталотворческая теория кредита

Дж. Ло и Г. Маклеод. Эта теория возникла раньше натуралистической –еще до начала XVIII в. Ее основателем является английский экономист Дж. Ло (1671-1729). Причиной появления капиталотворческой теории кредита явилась эмиссия банкнот, которая расширила сферу денежного обращения за пределы металлическ ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы