Анализ финансовых результатов ОАО «СКБ-банк»

Материалы » Анализ финансовых результатов деятельности коммерческого банка » Анализ финансовых результатов ОАО «СКБ-банк»

После получения ОАО "СКБ-банк" в 2003 году валютой лицензии доходы от операций с иностранной валютой стали третьей по приоритетности статьей в формировании текущих доходов организации

Доходы от операций с иностранной валютой и с другими валютными ценностями включая курсовые разницы, составили: за 2002 г. – 4 218 тыс. руб.; за 2003 г. – 11 321 тыс. руб.; за 2004 г. – 16 556 тыс. руб.; за 2005 г. – 67 128 тыс. руб., за 2006 г. – 55 318 тыс. руб., за 2007 г. – 45 987 тыс. руб. Как видно за 2006 г. произошло некоторое снижение роста доходов от операций с иностранной валютой, но к концу 2007 г. ситуация изменилась к лучшему. Привлечение валютных средств и депозитов, осуществление валютных переводов, проведение валютно-обменных операций и многое другое способствовало росту данных показателей

Объем вкладов физических лиц увеличился за период с 01.01.04 г. по 01.10.08 г. в 15,5 раз (с 48 720 тыс. руб. до 752 962 тыс. руб.). Средства клиентов (не кредитных организаций) изменились с 163 793 тыс. руб. до 918 543 тыс. руб. (5,6 раз).

Это связано с активной маркетинговой работой банка на рынке, основными инструментами которой являлись: масштабная рекламная кампания, повышенные процентные ставки как по рублевым, так и по валютным вкладам по сравнению со ставками других банков самарской области. Кроме того, 22 сентября 2006 года ОАО «СКБ-банк» стал участником системы обязательного страхования вкладов. С этого дня возврат средств вкладчикам СКБ-банка гарантируется государством, в соответствии с Федеральным Законом «О страховании вкладов».

Одновременно и выпущенные долговые обязательства (банковские сертификаты и векселя) выросли за анализируемый период с 26 852 тыс. руб. до 138 753 тыс. руб. (в 5,17 раза).

Более глубокий качественный и количественный анализ деятельности коммерческого банка необходимо проводить с использованием коэффициентов отражающих результаты банковской деятельности утвержденных Центральным Банком России (таблица 2.1).

Таблица 2.1

Аналитические коэффициенты деятельности коммерческого банка

|

№ |

Наименование коэффициента |

Формула расчета экономического норматива |

|

1 |

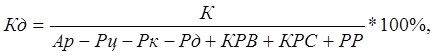

Коэффициент достаточности собственных средств банка |

где К – капитал банка; Ар - сумма активов банка, взвешенных с учетом риска; РР - размер рыночного риска; Рц - общая величина созданного резерва под обесценение ценных бумаг; Рд - величина созданного резерва на возможные потери по прочим активам и по расчетам с дебиторами; КРВ - величина кредитного риска по инструментам, отражаемым на внебалансовых счетах бухгалтерского учета; КРС - величина кредитного риска по срочным сделкам; |

|

2 |

Коэффициент динамики нетто-активов |

Кна = НА1 / НА2 *100%, где НА - нетто-активы отчетного и предыдущего года соответственно |

|

3 |

Коэффициент роста капитала |

Крк = К2 / К1 *100%, K2, K1 - капитал отчетного и предыдущею года соответственно. |

|

4 |

Коэффициент достаточности капитала |

К дк = К / АР * 100%, где АР - активы реализуемые (кредитный портфель, векселя третьих лиц, дебиторская задолженность, вложения в государственные долговые обязательства, ценные бумаги для перепродажи) |

|

5 |

Коэффициент качества кредитного портфеля |

К ккп = РВПС / ССД * 100%, где РВПС резерв на возможные потери по ссудам; |

Значения указанных коэффициентов (таблица 2.2) дают представление о состоянии финансовой деятельности ЗАО «СКБ-банк».

Рассмотрим каждый из этих показателей в динамике развития ОАО «СКБ-банк».

Таблица 2.2. Расчетные значения и динамика изменений величин коэффициентов по ОАО «СКБ-банк»

|

№ |

Наименование коэффициента |

Расчетные значения коэффициентов по ОАО "СКБ-банк" | ||||||

|

01.01.05 |

01.07.05 |

01.01.06 |

01.07. 06 |

01.01.07 |

01.07.07 |

01.10.08 | ||

|

1 |

Коэффициент достаточности собственных средств банка |

28,74 |

15,29 |

11,85 |

15,36 |

12,12 |

12,52 |

12,67 |

|

2 |

Коэффициент роста нетто-активов |

1,17 |

1,15 |

1,07 |

1,14 |

1,19 |

1,18 |

1,17 |

|

3 |

Коэффициент роста капитала |

1,15 |

1,09 |

1,11 |

1,55 |

1,54 |

1,18 |

1,19 |

|

4 |

Коэффициент достаточности капитала, % |

28,74 |

15,3 |

11,9 |

15,4 |

12,1 |

12,4 |

12,3 |

|

5 |

Коэффициент качества кредитного портфеля, % |

2,25 |

1,00 |

1,22 |

0,86 |

0,44 |

0,71 |

0,75 |

Другие материалы:

Сущность

и принципы взаимного страхования

Данный вид страхования является некоммерческой формой организации страхового фонда. Члены общества являются страхователями и страховщиками одновременно. В обществах взаимного страхования страхование обеспечивает страховую защиту имущественных интересов членов общества путем объединением необходимых ...

Кредитовый перевод

Под безналичными расчетами понимаются расчеты между юридическими лицами, а также расчеты с участием индивидуальных предпринимателей и физических лиц, проводимые через банк, его филиал (отделение) в безналичном порядке, за исключением случаев, предусмотренных законодательством Республики Беларусь. Б ...

Понятие и сущность кредитного процесса в

коммерческом банке

Изучение и рассмотрение такого понятия, как кредитный процесс, позволяет комплексно проанализировать все составляющие и этапы механизма банковского кредитования. Кредитный процесс - это процесс организации кредитной деятельности банка. Банк, являясь коммерческим предприятием, размещает привлеченные ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы