Оценка кредитоспособности по методике банка ЗАО " Интеза" и Сбербанка

Материалы » Изучение подходов к анализу кредитоспособности малого предприятия » Оценка кредитоспособности по методике банка ЗАО

" Интеза" и Сбербанка

Методика оценки кредитоспособности предприятий, применяемая в Сбербанке.

Методика, используемая банком, также как и рейтинговая основывается на определении класса кредитоспособности заемщика [37, с.24]. Для определения класса необходимо рассмотреть 5 коэффициентов:

1. Коэффициент абсолютной ликвидности;

2. Промежуточный коэффициент покрытия;

3. Коэффициент текущей ликвидности;

4. Коэффициент соотношения собственных и заемных средств;

5. Рентабельность основной деятельности.

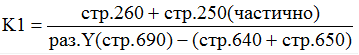

Коэффициент абсолютной ликвидности - показывает какая часть краткосрочных долговых обязательств может быть при необходимости погашена за счет имеющихся денежных средств, средств на депозитных счетах и высоколиквидных краткосрочных ценных бумаг (итог раздела Y баланса за вычетом строк 640 - "доходы будущих периодов", 650 - "резервы предстоящих расходов":

(2.1.)

(2.1.)

При расчете коэффициента по строке 250 учитываются только государственные ценные бумаги, ценные бумаги банка и средства на депозитных счетах. При отсутствии соответствующей информации строка 250 при расчете К1 не учитывается.

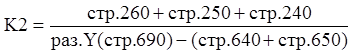

Промежуточный коэффициент покрытия (коэффициент быстрой ликвидности) К2 - характеризует способность предприятия оперативно высвободить из хозяйственного оборота денежные средства и погасить долговые обязательства. К2 определяется как отношение:

(2.2.)

(2.2.)

Для расчета этого коэффициента предварительно производится оценка групп статей "краткосрочные финансовые вложения" и "дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)". Указанные статьи уменьшаются на сумму финансовых вложений в неликвидные корпоративные бумаги и неплатежеспособные предприятия и сумму безнадежной дебиторской задолженности соответственно.

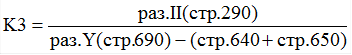

Коэффициент текущей ликвидности (общий коэффициент покрытия) К3 дает общую оценку ликвидности предприятия, в расчет которого в числителе включаются все оборотные активы, в том числе и материальные (итог раздела II баланса):

(2.3.)

(2.3.)

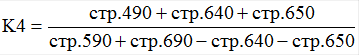

Для расчета К3 предварительно корректируются уже названные группы статей баланса, а также "дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев)", "запасы" и "прочие оборотные активы" на сумму соответственно безнадежной дебиторской задолженности, неликвидных и труднореализуемых запасов. Коэффициент соотношения собственных и заемных средств,, т.е. отношение величины собственных средств к величине обязательств. Если коэффициент принимает значение менее 1, то это говорит о том, что на предприятии велика доля заемных средств и финансовое положение неустойчиво.

(2.4.)

(2.4.)

Коэффициенты оценки рентабельности (прибыльности) характеризуют способность предприятия генерировать необходимую прибыль в процессе своей хозяйственной деятельности и определяют общую эффективность использования активов и вложенного капитала с учетом факторов риска.

(2.5)

(2.5)

Таблица 2.3 - Расчет финансовых коэффициентов предприятия

|

Показатели |

Значение |

|

К1 |

(3127+7436) /22776=0,46 |

|

К2 |

(3127+7436+26652) /22776=1,63 |

|

К3 |

77148/22776=3,39 |

|

К4 |

13536/ (42527+22776) =0, 20 |

|

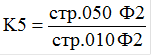

К5 |

6592/45919=0,14 |

Другие материалы:

НБД-Банк – обслуживание малого и среднего бизнеса

На протяжении уже 15 лет основная работа НБД-Банка направлена на активную поддержку регионального малого и среднего бизнеса. У многих банков есть отделы по работе с малым бизнесом, но для НБД-Банка малый и средний бизнес – это вся жизнь, он работал и работает исключительно для него. За 15 лет специ ...

Структурно-динамический анализ лизинговых операций ЗАО КБ «ПриватБанк»

ЗАО КБ «ПриватБанк» в своей деятельности активно использует лизинговые операции, выступая при этом исключительно в роли лизингодателя. Анализ динамики и структуры, как правило, является начальным этапом анализа финансовой деятельности банка, так сопоставляет величины всех анализируемых показателей ...

Перспективы развития кредитования малых предприятий

в ООО АКБ РосЕвроБанк

Высокие темпы роста по многим показателям АКБ РосЕвроБанк (ОАО) свидетельствуют об активной работе банка в области кредитования и стабильном росте этого направления. Однако, для наращивания своего кредитного портфеля, поддержания низкого уровня риска, улучшения конкурентоспособности банку необходим ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы