Совершенствование методики расчета кредитных рисков по корпоративным клиентам

Материалы » Методы управления рисками кредитных продуктов, предоставляемых юридическим лицам » Совершенствование

методики расчета кредитных рисков по корпоративным клиентам

Разработка шкалы рейтинговой оценки корпоративных клиентов коммерческого банка.

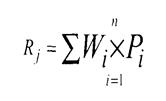

Для разработки шкалы воспользуемся формулой расчета кредитного рейтинга корпоративных клиентов и рассчитаем минимально (максимально) возможное количество баллов, которое клиент может набрать по предлагаемой методике.

(3.1)

(3.1)

где Rj — суммарная оценка финансовых показателей, в баллах (кредитный рейтинг);

Wj — вес i-го показателя в группе;

Рi — оценка i-го показателя группы, в баллах;

n — число показателей.

Используя данные таблицы 3.2, установим, что минимальное количество баллов, которое может быть присвоено клиенту, равняется 11, в то время как максимальное — 100. Разделив максимальное количество набранных баллов на число классов кредитоспособности, определим границы соответствующих групп риска клиентов.

Установим 5 классов кредитоспособности корпоративных клиентов (таблица 3.5).

Таблица 3.5

Шкала оценки кредитного риска корпоративных клиентов коммерческого банка

|

Количество баллов (R) |

Группа риска |

Характеристика группы риска |

|

более 80 |

1 |

Минимальный уровень кредитного риска |

|

от 60 до 80 |

2 |

Низкий уровень кредитного риска |

|

от 40 до 60 |

3 |

Средний уровень кредитного риска |

|

от 20 до 40 |

4 |

Высокий уровень риска |

|

менее 20 |

5 |

Очень высокий уровень риска (фактические потери банка) |

Проведем сравнение результатов оценки кредитного риска, рассчитанного по разным методикам. Для этого используем бухгалтерскую отчетность корпоративного клиента – ОАО «Амурский лес» (Приложение Б). В первом случае рассчитаем по методике используемой ОАО АКБ «Росбанк».

Таблица 3.6

Результаты оценки по различным факторам, баллов

|

Качество обеспечения |

Кредитная история |

Обороты по счетам |

Финансовое состояние |

Объективные факторы оценки |

Субъективные факторы оценки |

|

3 |

9 |

2 |

18 |

2 |

1 |

Таким образом, общая сумма баллов по методике ОАО АКБ «Росбанк» составляет 35 баллов, что соответствует третьей группе риска. Далее рассчитаем уровень кредитного риска по предлагаемой методике экспресс-оценки кредитного риска корпоративных клиентов на базе финансовых коэффициентов.

Таблица 3.7

Результаты расчета финансовых коэффициентов

|

Обоз-начение показателя |

Наименование показателя |

Значе-ние |

Коли-чество баллов |

|

х1 |

Коэффициент текущей ликвидности |

0,56 |

100 |

|

х2 |

Коэффициент рентабельности продаж |

1,54 |

80 |

|

х3 |

Коэффициент покрытия |

0,31 |

75 |

|

х4 |

Коэффициент автономии |

16 |

100 |

|

х5 |

Коэффициент оборачиваемости дебиторской задолженности |

21 |

80 |

|

х6 |

Коэффициент обеспеченности собственными средствами |

53 |

60 |

|

х7 |

Коэффициент оборачиваемости кредиторской задолженности |

14 |

75 |

|

х8 |

Коэффициент оборачиваемости готовой продукции |

1,6 |

75 |

|

х9 |

Коэффициент денежной составляющей в выручке |

0,7 |

60 |

Другие материалы:

Оценка эффективности использования объектов недвижимости

Под эффективностью использования объектов недвижимости может пониматься степень соответствия направления использования данных объектов интересам общества как сложной социальной системы. Это не синоним максимальности, скорее критерием эффективности может выступать рациональность размещения разнообра ...

Международные расчеты и валютные операции

Банк ВТБ является ведущим банком Украины в области обслуживания внешнеторговой деятельности, обязательства которого традиционно пользуются доверием в международных финансовых кругах. Поскольку Банк ВТБ является одним из немногих банков страны, аккредитивы и гарантии которого безусловно (т.е. без до ...

Оценка банковского риска в системе внутреннего контроля

Конечным результатом любой деятельности внутребанковских структур должен быть нацелен на главную цель коммерческого банка – достижения максимального размера дохода. Не исключением является, также структура банка, занимающиеся внутренним контролем. Выполняя, непосредственно свои обязанности данная с ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы