Методы управления кредитными рисками

Материалы » Методы управления рисками кредитных продуктов, предоставляемых юридическим лицам » Методы управления кредитными рисками

Приемы риск-менеджмента представляют собой приемы управления риском. Они состоят из средств разрешения рисков и приемов снижения степени риска. Средствами разрешения рисков являются: избежание их, удержание, передача [22, С.18].

Передача риска означает, что инвестор передает ответственность за риск кому-то другому, например, страховой компании. В данном случае передача риска произошла путем страхования риска.

Снижение степени риска — это сокращение вероятности и объема потерь.

Для снижения степени риска применяются различные приемы. Наиболее распространенными являются:

- диверсификация;

- лимитирование;

- страхование;

- приобретение контроля над деятельностью в связанных областях;

Диверсификация представляет собой процесс распределения капитала между различными объектами вложения, которые непосредственно не связаны между собой.

Диверсификация — это рассеивание инвестиционного риска. Однако она не может свести инвестиционный риск до нуля. Это связано с тем, что на предпринимательство и инвестиционную деятельность хозяйствующего субъекта оказывают влияние внешние факторы, которые не связаны с выбором конкретных объектов вложения капитала, и, следовательно, на них не влияет диверсификация [63, С.35].

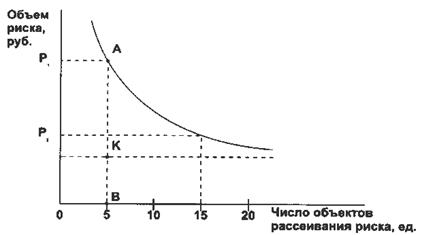

Риск состоит из двух частей: диверсифицируемого и недиверсифицируемого риска (рисунок 1.2).

Диверсифицируемый риск, называемый еще несистематическим, может быть устранен путем его рассеивания, т. е. диверсификацией.

Недиверсифицируемый риск, называемый еще систематическим, не может быть уменьшен диверсификацией.

Рисунок 1.2 Зависимость объема (или степени) риска от диверсификации

На рисунке 1.2 величина отрезка АВ показывает объем общего риска, который состоит из диверсифицируемого риска (АК) и недиверсифицируемого риска (KB).

Лимитирование — это установление лимита, т. е. предельных сумм расходов, продажи, кредита и т. п. Лимитирование является важным приемом снижения степени риска и применяется банками при выдаче ссуд, при заключении договора на овердрафт и т. п.

Резервные денежные фонды создаются, прежде всего, на случай покрытия непредвиденных расходов, кредиторской задолженности, расходов по ликвидации хозяйствующего субъекта. Создание их является обязательным для акционерных обществ.

Наиболее важным и самым распространенным приемом снижения степени риска является страхование риска.

Сущность страхования выражается в том, что инвестор готов отказаться от части своих доходов, чтобы избежать риска, т. е. он готов заплатить за снижение степени риска до нуля [29, С.17].

Под управлением кредитным риском, понимается комплекс мер организационного и технического характера, позволяющих заблаговременно предвидеть и решать возникающие вопросы, связанные с кредитным риском до того, как они перерастут в серьезную проблему для банка.

Комплексные методики оценки кредитоспособности заемщиков применяются многими коммерческими банками, однако обращают на себя внимание их «эмпирический» характер, недостаточная теоретико-методологическая проработанность, слабое использование математического аппарата. Основной акцент в их реализации делается на субъективное мнение экспертов. Сложившаяся система отбора субъектов кредитования, по которой работает большинство коммерческих банков сегодня, во многом далека от совершенства. Самые значимые ее недостатки следующие:

- субъективизм экспертизы (решение, принимаемое экспертом, основано только на его, личном опыте, интуиции и знаниях, то есть во многом субъективно);

- нестабильность результатов (они могут зависеть от эмоционального состояния и личных пристрастий эксперта);

- неуправляемость экспертизы (ее качество - случайная величина, которую практически невозможно изменить);

- отсутствие механизма преемственности и обучения экспертов (стать хорошим экспертом можно лишь посредством накопления значительного опыта, передать который практически невозможно по причине отсутствия, эффективных методик обучения);

- проблема повышения квалификации эксперта (это возможно только путем накопления опыта, как положительного, так и отрицательного, последний же - это новые проблемные кредиты);

- высокая стоимость экспертизы из-за участия в ней высшего управленческого персонала банка;

- ограничение числа рассматриваемых заявок физическими возможностями экспертов;

- упущенная выгода от ограничения потока заявок требованием залога.

Основой менеджмента кредитных рисков выступает кредитный мониторинг, то есть комплекс мероприятий по всестороннему анализу кредитного портфеля банка, цель которого состоит в получении достоверной информации о его состоянии и в обеспечении возможности своевременного принятия мер по управлению кредитными рисками.

Другие материалы:

Страховой Дом ВСК

Страховой Дом ВСК (СОАО «ВСК») осуществляет страховую деятельность с 11 февраля 1992 года и в настоящее время уверенно входит в пятерку лидеров страхового рынка России. ВСК является крупнейшей общероссийской универсальной страховой компанией, реализует более 100 видов современных страховых услуг, о ...

Страховой портфель

Страховой портфель - с

овокупность страховых взносов (платежей), принятых данной страховой организацией, характеризующая общий объем ее деятельности. Определяется количеством действующих страховых договоров, числом застрахованных объектов, размером совокупной страховой суммы. Страховой портфель при ...

Задачи аудита страховых резервов и методика аудита

Определение правильности формирования страховых резервов при проведении аудита страховой компании — процедура достаточно трудоемкая и очень важная, так как страховые резервы отражают неисполненные страховые обязательства компании по договорам страхования по состоянию на дату составления отчета. Пон ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы