Разработка сценариев фондового рынка

Материалы » Особенности и тенденции развития фондового рынка России » Разработка сценариев фондового рынка

1. Инерционный сценарий предусматривает в течение 2009- 2010 годов неизменность текущего состояния как в экономике России, так и в национальных финансах. Сохранение на умеренном уровне цен на нефть, постепенное восстановление развитых экономик после рецессии обеспечат рост произведенного ВВП к концу 2009 г. на 4.3%, а промышленного производства — на 5.0%.

При инерционном сценарии предлагается следующая структура портфеля (см. табл. 3.4)

Таблица 3.4 – Структура портфеля при инерционном сценарии, проценты

|

Структура портфеля |

Год | |

|

2009 |

2010 | |

|

Федеральные облигации |

32,4 |

33,3 |

|

Муниципальные облигации |

2,8 |

2,8 |

|

Корпоративные облигации |

4,8 |

4,9 |

|

Акции |

56,0 |

52,0 |

|

Деривативы |

4,0 |

7,0 |

Инерционный сценарий, как видно из таблицы 3.4 не предполагает значительного изменения структуры портфеля. Обращает внимание снижение деривативов, так как они оказались переоцененными, что повлияло на развитие финансового кризиса, в связи с чем работа с ними сокращается. В то же время увеличился удельный вес государственных и муниципальных ценных бумаг. Это обусловлено тем, что в условиях снижения цен на нефть и объемов добычи нефти, федеральный бюджет пересматривается в сторону дефицита, поэтому будет увеличен объем эмиссии государственных облигаций.

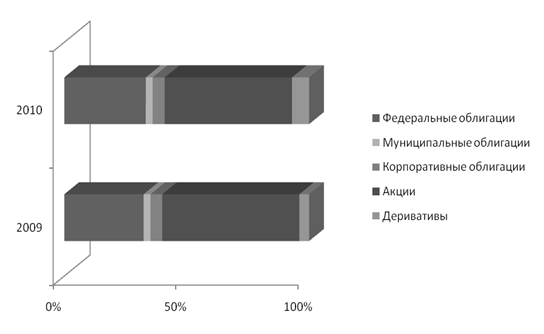

На рисунке 3.1 показана структура портфеля при инерционном варианте.

Рисунок 3.1 – Структура портфеля при инерционном варианте

Реализация пессимистичного сценария предполагает сохранение низких темпов роста развитых экономик, в том числе и низкой инвестиционной активности на фондовых рынках, падение мировых цен на нефть и прочие ресурсы. В результате темпы роста произведенного ВВП снизятся в 2004 г. до 4.4 процентов, а объема промышленного производства — до 3.3 процентов.

Далее, в таблице 3.5, покажем рекомендуемую структуру портфеля при пессимистическом сценарии.

Таблица 3.5 - Структура портфеля при пессимистическом сценарии, проценты

|

Структура портфеля |

Год | |

|

2009 |

2010 | |

|

Федеральные облигации |

39,8 |

38,5 |

|

Муниципальные облигации |

12,5 |

13,4 |

|

Корпоративные облигации |

23,7 |

23,8 |

|

Акции |

22,8 |

22,9 |

|

Деривативы |

1,2 |

1,4 |

Пессимистичный сценарий предполагает увеличение доли государственных и муниципальных ценных бумаг, а также корпоративных облигаций при значительном снижении доли акций и деривативов.

Другие материалы:

Центральный банк и его взаимодействие с комерческим банком

Регулирования работы коммерческих банков осуществляется Национальным банком Украины. Для ВТБ Банка стабильность – это основное условие эффективной деятельности. Состояние и перспективы функционирования финансовых институтов рынков капитала имеют важное значение для национальной экономики. Вот почем ...

Безналичный оборот как составная часть совокупной денежной массы. Структура

безналичного денежного оборота

До недавнего времени денежной массой считалась общая сумма наличных денег, находящихся в остатке на руках у населения, в кассах банков, предприятий, организаций, учреждений и колхозов. В таком виде денежная масса выступала объектом управления и регулирования. С развитием рыночных отношений, предпол ...

Финансирование инвестиционных проектов

Базовые условия: - Срок финансирования - в зависимости от реального срока окупаемости проекта, но не более 60 мес. - Валюта - российские рубли, доллары США, ЕВРО - Процентная ставка - устанавливается индивидуально - График погашения - ежемесячный / индивидуальный Преимущества для клиента: - предост ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы