Разработка сценариев фондового рынка

Материалы » Особенности и тенденции развития фондового рынка России » Разработка сценариев фондового рынка

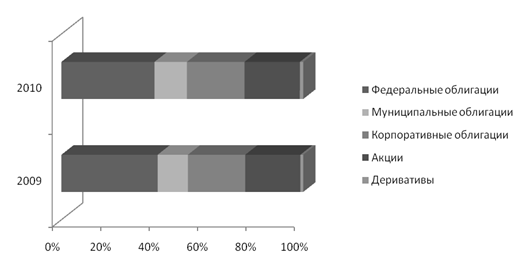

На рисунке 3.2 показана рекомендуемая структура портфеля при пессимистичном сценарии.

Рисунок 3.2 - Структура портфеля при пессимистичном варианте

На период 2009 для ООО «Региональный фондовый центр» целесообразно придерживаться пессимистичного варианта, при котором могут быть сформированы следующие портфели.

1. Портфель консервативного роста, основной целью которого является получение сравнительно невысокого стабильного дохода при максимальной надежности вложений с возможностью изъятия средств в любой момент и с минимальным риском потери доходности. В таблице 3.6 даны основные характеристики этого портфеля.

Таблица 3.6 – Характеристика портфеля консервативного роста

|

Цель |

Получение невысокого стабильного дохода |

|

Уровень риска |

Минимальный |

|

Минимальный/рекомендуемый срок инвестиций |

1 мес./свыше 6 мес. |

|

Объект вложений |

Государственные ценные бумаги |

|

Базовый индекс стратегии |

Индекс изменения потребительских цен, инфляция (8-10% годовых) |

Задача такой стратегии — сохранение капитала от инфляции. Если вкладывать в бумаги с наибольшим сроком погашения, то прибыль может вырасти в несколько раз.

2. Портфель умеренного роста, основной целью которого является получение среднего стабильного дохода при невысоком риске. В таблице 3.7 даны основные характеристики этого портфеля.

Таблица 3.7 – Характеристика портфеля консервативного роста

|

Цель |

Умеренный рост капитала |

|

Уровень риска |

Средний |

|

Минимальный/рекомендуемый срок инвестиций |

3 мес./свыше 9 мес. |

|

Объект вложений |

Государственные ценные бумаги и акции предприятий |

|

Базовый индекс стратегии |

Среднерыночные ставки банковских депозитов (7-12% годовых) |

Объектами для инвестиций при формировании консервативного портфеля должны быть государственный ценные бумаги и в небольшом объеме — наиболее ликвидные акции. Риск в этом случае увеличивается, поскольку к риску изменения процентной ставки по государственным ценным бумагам добавляется риск неблагоприятного изменения рыночной стоимости акций. Для снижения этого последнего вида риска нужно приобретать акции из списка приблизительно 6-8 наиболее надежных эмитентов, по которым наблюдаются самые большие объемы торгов. Но эти риски взаимно уравновешивают друг друга. При этом высокая доходность корпоративных акций служит неплохой прибавкой к невысокой доходности госбумаг. Главным фактором при выборе объектов вложений является ликвидность ценных бумаг, т.е. возможность продать их в любой момент с наименьшими потерями.

По состоянию на 30 января 2009 г. доходность ОБР и ОФЗ с погашением в 2009-2011 г. составила 9,00-14,07 процентов годовых, с погашением в 2012-2036 г. составила 11,48-13,14 процентов годовых. Объем торгов составил 995,6 млн. руб. Наибольшие объемы сделок: ОБР 04008-8 /300,4 млн. руб./, ОФЗ 25057 /146,4 млн. руб./, 25060 /238,2 млн. руб./, 25061 /11,2 млн. руб./, 46017 /140,0 млн. руб./, 46018 /28,2 млн. руб./ и 46021 /131,2 млн. руб./.

Другие материалы:

Будушее за новыми технологиями

Из приведенных аналитических данных следует, что на сегодняшний день электронная фондовая биржа NASDAQ является мировым лидером по объему торгов и по числу компаний, прошедших листинг. Самая крупная до недавнего времени Нью-Йоркская фондовая биржа уступает свои позиции. Причиной проигрыша является ...

Проблемы

и перспективы развития деятельности Банка России в современных условиях

В 2010-2012 годах деятельность Банка России в соответствии с Федеральным законом “О Центральном банке Российской Федерации (Банке России)” будет направлена на поддержание стабильности банковской системы Российской Федерации, защиту интересов вкладчиков и кредиторов. Основным инструментом выполнения ...

Организация безналичных расчетов с юридическими лицами

Липецкое ОСБ № 8593 осуществляет комплексное обслуживание клиентов, предлагая все виды банковских операций в рублях и в иностранной валюте. Политика банка в сфере обслуживания юридических лиц строится на принципах установления долгосрочных партнерских отношений. Банк осуществляет весь спектр банков ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы