Анализ операций с корпоративными ценными бумагами

Материалы » Особенности и тенденции развития фондового рынка России » Анализ операций с корпоративными ценными бумагами

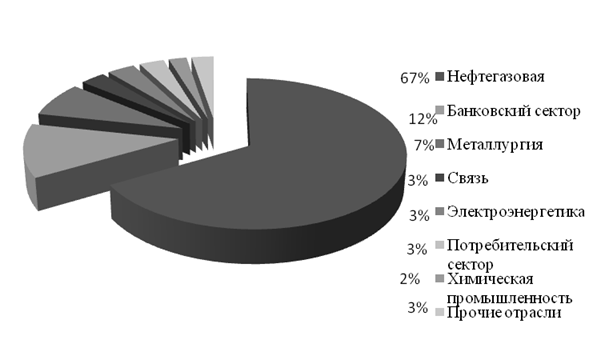

На основании данных таблицы 2.13 на рисунке 2.2 показана структура портфеля акций по отраслям. График построен по средним показателям за период 2006-2008 г.г.

Рисунок 2.2 – Отраслевая структура портфеля акций

Анализ отраслевой структуры портфеля акций показывает, что основную долю в нем занимали акции нефтегазовой промышленности и банковского сектора.

Так портфель «Доход», который находится в управлении с начала 2005 г., на конец 2007 г. имел следующую структуру:

-акции ОАО «Салаватнефтеоргсинтез» 15,8 процентов,

-акции ОАО «Северсталь-Авто» - 14,0 процентов,

-акции ОАО «Татнефть» (прив.) – 21,6 процентов,

- акции ОАО «ЛУКОЙЛ» - 9,7 процентов,

-другие ценные бумаги и денежные средства - 38,9 процентов.

Стоимость портфеля - 670 тыс. рублей.

В таблице 2.14 приведены основные статистические показатели портфеля на конец 2007 г. в сравнении с индексом РТС и ММВБ.

Таблица 2.14 - Статистические характеристики портфеля «Доход», индекса РТС и индекса ММВБ

|

Название статистических характеристик |

Портфель «Доход» |

РТС |

ММВБ |

|

Математическое ожидание (ожидаемая доходность) |

5,29 % |

4,23 % |

3,87 % |

|

Дисперсия |

0,0046 |

0,0068 |

0,0052 |

|

Среднеквадратичное отклонение (риск) |

6,77 % |

8,24 % |

7,21 % |

|

Коэффициент вариации |

127,98 % |

194,80 % |

186,31 % |

|

Вероятность понести убыток (в приближении нормального распределения) |

21,73 % |

30,39 % |

29,57 % |

Из таблицы 2.14 видно, что по соотношению риск-доходность портфель легко превосходил любой индекс.

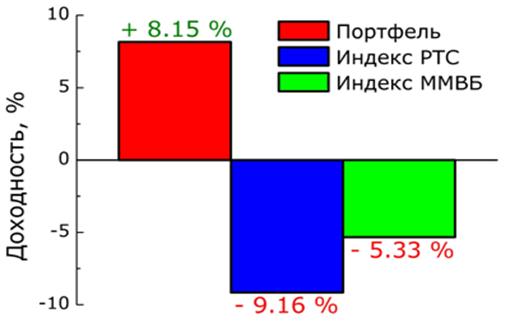

На рисунке 2.3 представлена доходность портфеля «Доход» в сравнении с индексами РТС и ММВБ.

Портфель в 2007 г. не только обошел по доходности индекс РТС на 17,31 процента, индекс ММВБ на 13,48 процента но и принес своим вкладчикам +8,15 процентов годовых.

Рисунок 2.3 – Годовая доходность портфеля в сравнении с индексами РТС и ММВБ

На конец 2007 г. сбалансированная стратегия управления активами принесла инвесторам 5,01% годовых. В ее рамках низколиквидные акции и голубые фишки включались в портфель в равной пропорции, при этом повышалась доля облигаций. Наряду с ценными бумагами второго эшелона, рост стоимости сбалансированных портфелей был обеспечен увеличением капитализации «голубых фишек».

На 2009 г. в высоколиквидный сегмент планируется включить в равных долях акции, которые, согласно оценкам специалистов, наиболее перспективны: бумаги «Газпрома», ГМК «Норильский Никель» и «МТС», а также акции «Сбербанка».

Другие материалы:

Рынок еврооблигаций

как основной элемент международного рынка ценных бумаг

Заемщики. Еврооблигации выпускаются крупными, в основном транснациональными, корпорациями, международными организациями (например, Мировым банком) и государственными органами. При выпуске облигаций правительственными агентствами или местными органами власти обычно требуются правительственные гарант ...

Общая характеристика российского рынка ценных бумаг

Полная картина современного российского рынка ценных бумаг не может сложиться без описания его инфраструктуры. Новейшая история нашего фондового рынка берет свои истоки с начала 90-х годов. За это время произошло становление профессиональных участников, создание современной технологической инфрастр ...

Учет ценных бумаг, выпущенных банком

Учет операций с ценными бумагами с отражением их на балансовых счетах плана счетов ведется в соответствии с Положением «О порядке учета ценных бумаг» в отделе активных операций фронт-офисом и бэк-офисом по учету и оформлению операций. Основными задачами бэк-офиса являются: • оперативное и надлежаще ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы