Методы регулирования кредитного риска

Материалы » Определение особенностей кредитования физических лиц в КБ "ПриватБанк" » Методы регулирования кредитного риска

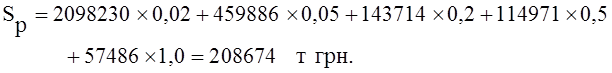

Расчет объема классифицированных кредитов (КРКл) и уровень риска (r) по управлениям банка приведен в таблице 3.7. Согласно данных этой таблицы получаем:

![]()

Усовершенствование оценки кредитоспособности клиента ПриватБанка, поможет принимать менеджерам более взвешенные решения по кредитованию. Тем самым, несомненно, изменится картина классифицированных кредитов, т.е. уменьшится кредитный риск.

Знать про существование кредитного риска, проанализировать его на качественном уровне необходимо, но недостаточно. Важно выявить его степень, причем следует оценить вероятность того, что определенное событие действительно произойдет и как это повлияет на результат кредитного решения.

При количественной оценке кредитного риска следует различать размер реальной стоимости и объем ожидаемых убытков, если первый показатель на момент решения, как правило, известен, то второй оценивают с той или иной степенью неопределенности.

Для определения степени рискованности кредитного портфеля коммерческого банка используются следующие абсолютные показатели.

Возможная величина убытков по кредитному портфелю:

(3.7)

(3.7)

Средневзвешенный кредитный портфельный риск:

(3.8)

(3.8)

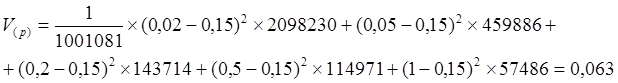

Дисперсия кредитных рисков относительно договоров, которые составляют кредитный портфель банка:

,(3.9)

,(3.9)

где

Среднеквадратическое отклонение кредитных рисков относительно договоров, которые составляют кредитный портфель банка:

![]() ,(3.10)

,(3.10)

![]()

Однако дисперсия и среднеквадратическое отклонение показывают меру рассеивания кредитных рисков относительно договоров кредитного портфеля как в лучшую сторону, так и в худшую. Поэтому эти показатели не дают возможности оценить степень рисковости кредитного портфеля. С этой целью целесообразно использовать следующие показатели:

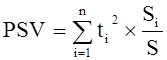

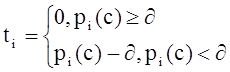

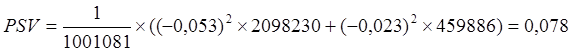

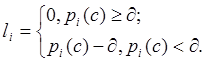

Позитивная вариация кредитных рисков относительно договоров, которые составляют кредитный портфель банка:

,(3.11)

,(3.11)

где ti – неотъемлемое отклонение кредитных рисков относительно договоров, которые составляют кредитный портфель от средневзвешенного кредитного риска

,(3.12)

,(3.12)

![]()

![]()

![]()

![]()

![]()

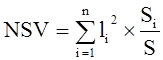

Негативная вариация кредитных рисков относительно договоров, которые составляют кредитный портфель банка:

,(3.13)

,(3.13)

где li – дополнителные отклонения кредитных рисков относительно договоров, которые составляют кредитный портфель от средневзвешенного кредитного риска

![]()

(3.14)

(3.14)

![]()

![]()

![]()

![]()

![]()

.

.

Позитивное отклонение кредитных рисков относительно договоров, которые составляют кредитный портфель:

![]() .

.

Позитивное среднее отклонение кредитных рисков относительно договоров, которые составляют кредитный портфель:

![]() .

.

Коэффициент ассиметрии кредитных рисков относительно договоров, которые составляют кредитный портфель:

Другие материалы:

Характеристика фондового рынка России и этапы его развития

До 1990 года полный контроль за финансовыми потоками в России осуществляло государство. Так как финансовый рынок являет собой механизм перераспределения капитала, то одной из первоочередных задач правительства России стало создание условий функционирования этой сферы экономического пространства. Дл ...

Анализ развития доверительных операций в РФ

С переходом к системе рыночных отношений в банковском деле одной из актуальных становится проблема детального изучения роли и места банковских услуг в общей совокупности операций коммерческих банков, причин появления и развития новых услуг, а также их влияния на показатели доходности и ликвидности ...

Система гарантирования вкладов, как инструмент депозитной политики

Одной из важных мер, направленных на обеспечение надежности банковской системы в целом и каждого конкретного банка, является создание механизмов сохранности вкладов физических лиц. В международной практике такой механизм называется страхование депозитов. Оно применяется в странах с хорошо развитой ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы