Методы регулирования кредитного риска

Материалы » Определение особенностей кредитования физических лиц в КБ "ПриватБанк" » Методы регулирования кредитного риска

Рассчитаем непокрытый риск по заёмщикам Краматорского ПриватБанка. Для этого воспользуемся данными кредитного портфеля

Рассчитаем кредитный риск (максимальный убыток), который может образоваться в филиале в случае невозврата всех сомнительных и пролонгированных ссуд.

Кр = 100% х 49239,59 + 50% х 11731,00 – 28363,72 = - 26741,37 грн.

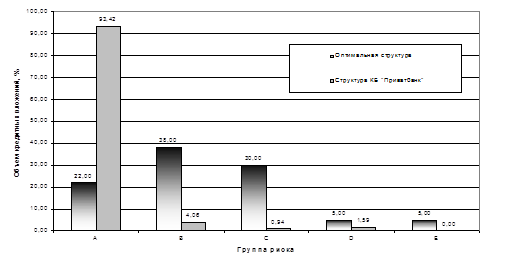

Можно сделать вывод, что структура кредитных вложений Краматорского филиала ПриватБанка на 01.07.2009г. оптимальна (рис.3.1).

Рисунок 3.1 – Структура кредитных вложений Краматорского филиала ПриватБанка по сравнению с оптимальной структурой кредитных вложений.

|

Как видно из рисунка 3.1 отклонения от оптимума по группам «В» и «С» не позволяет сформировать страховой фонд, достаточный для кредитного риска в финансовом выражении (его дефицит 26 741,37 грн.).

С точки зрения лимитирования кредитного риска несбалансированность структуры кредитного портфеля филиала покрывается лимитированной частью его капитала Н1 (капитал Н1, рассчитанный по филиалу на 01.07.2009 ) х 0,2, или 24 729,59 £ 40358,88).

Рисковым считается кредит, составляющий более чем 0,25 капитала банка или 50 448,27 грн. (норматив максимального риска на одного заёмщика Н9). По состоянию на 01.07.2009 таких кредитов три: «Дружковский ХЗ» 130000,00 грн, СП «ИЛО» 300000,00 грн., ООО «Медиком» 70000,00 грн. С этой точки зрения управление кредитным риском со стороны головного банка сводится в установлении лимитов сумм кредитования, исходя из капитала филиала на отчетную дату, его финансового состояния и прочих факторов. На второй квартал 2009 года этот лимит составлял 60000,00 грв. Ссуды свыше этого лимита проходят согласование в вышестоящих подразделениях банка, которые покрывают возникающий кредитный риск за счёт своих ресурсов на стоимостной основе.

Таким образом, в Краматорском филиале ПриватБанка сформировалась система оценки и управления кредитным риском, которая с одной стороны обеспечивает процесс кредитования, не допускающий возникновения повышенных рисков, с другой – жестко ограничивает филиалы.

С учётом предложенных методов снижения кредитного риска, банком может быть разработана программа перспективного развития кредитной политики, с целью снижение среднего уровня риска кредитного портфеля. По данным КБ «ПриватБанка» средний уровень риска составляет 10%.

В рамках этой программы банк должен стремиться увеличить объём стандартных кредитов на 12% и уменьшить «под контролем» на 20%; «субстандартные» на 17%; «сомнительных» на 20%; «безнадёжных» на 50%, и тем самым снизить уровень риска до 7 – 8%.

Такие изменения структуры кредитного портфеля возможны за счет основных элементов управления кредитным риском:

а) лимитирование и нормирование объемов кредитных вложений;

б) формирование эффективной ценовой политики;

в) формирование страховых резервов по кредитным рискам.

Лимитирование объемов кредитных операций ограничивает концентрацию кредитного портфеля в разрезе отдельных заемщиков, групп заемщиков, бизнесов, отраслей, секторов экономики и регионов.

Лимит в разрезе отдельного заемщика определяет максимальную сумму и условия предоставления кредита.

Формирование эффективной ценовой политики – один из важнейших инструментов управления кредитным риском.

При определении реальной процентной ставки необходимо учитывать темпы инфляции, нормы обязательного резервирования кредитных ресурсов на корсчетах в НБУ, уровень накладных расходов по предоставлению кредита.

Формирование резервов на покрытие возможных убытков по кредитам проводится в соответствии с Положением НБУ №279 от 06.07.2000г., согласно с которым банки обязаны производить расчеты резервов под стандартную и нестандартную задолженность.

Произведем факторный анализ кредитного риска по видам классифицированных кредитов с учётом измененных объёмов (см.табл.3.7).

Исходными данными для оценки кредитного риска являются:

¾ степень риска (ri), которая дифференцируется в распределении по степени риска;

¾ объемы кредитов в этом распределении – Si.

Таблица 3.7 – Расчет объема классифицированных кредитов.

|

Показатели |

Объем задолженности по кредитам, тыс. грн. | ||||||

|

Всего |

«стандартные» |

«под контролем» |

«субстандартные» |

«сомнительные» |

«безнадежные |

Средний уровень риска | |

|

Коэффициенты риска,% |

– |

2 |

5 |

20 |

50 |

100 |

7,26 % |

|

Si |

2874287 |

2098230 |

459886 |

143714 |

114971 |

57486 | |

|

Sp |

208674 |

41965 |

22994 |

28743 |

57486,0 |

57486 | |

Другие материалы:

ОСАО «Ингосстрах»

ОСАО «Ингосстрах» работает на внутреннем и международном рынках с 1947 года. По итогам первого полугодия 2006 года совокупные активы компании составили 41,7 млрд. рублей (2-е место в России после «Росгосстраха»), собственный капитал 6,9 млрд. рублей (4-е место в стране), страховые резервы 32,8 млрд ...

Фундаментальный анализ

Фундаментальный анализ изучает движение цен на макроэкономическом уровне. Он может способствовать определению главного рыночного тренда, однако для определения конкретного момента совершения сделки фундаментального анализа зачастую бывает недостаточно. В этой области применяется технический анализ. ...

Нормативно-правовое регулирование фондового рынка

Основы правовой организации финансовой деятельности государства в целом и по отдельным ее направлениям содержаться в Конституции РФ. Так, в соответствии со ст. 8 Конституции РФ в Российской Федерации гарантируются единство экономического пространства, свободное перемещение товаров, услуг и финансов ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы