Методы оценки кредитоспособности заемщика

Материалы » Определение особенностей кредитования физических лиц в КБ "ПриватБанк" » Методы оценки кредитоспособности заемщика

Дщ – сумма ежемесячных доходов физического лица, которая определяется на основании размера заработной платы за вычетом налогов, размера помощи на детей, размеру пенсии и других доходов. Подтверждением доходов клиента могут быть налоговые декларации предыдущего периода, справка с места работы о полученных доходах или другие документы.

Показатели РTI не должны превышать:

¾ для кредитов в национальной валюте при доходе в национальной валюте 40 %;

¾ для кредитов в национальной валюте при доходе в иностранной валюте 45 %;

¾ для кредитов в иностранной валюте при доходе в иностранной валюте 40 %;

¾ для кредитов в иностранной валюте при доходе в национальной валюте 30 %.

2. Коэффициент OTI (Оbligations-tо-Іnсоmе Rаtіо) обязательства к доходу, который рассчитывается так:

, (1.8)

, (1.8)

где Пщ — сумма всех ежемесячных платежей заемщика, которая состоит из текущих расходов физического лица, взносов по страхованиям, квартирной платы и других расходов.

Показатели OTI не должны превышать:

¾ для кредитов в национальной валюте при доходе в национальной валюте 50 %;

¾ для кредитов в национальной валюте при доходе в иностранной валюте 55 %;

¾ для кредитов в иностранной валюте при доходе в иностранной валюте 50 %;

¾ для кредитов в иностранной валюте при доходе в национальной валюте 40 %.

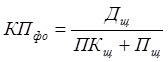

3. Коэффициент платежеспособности заемщика — физического лица (КПфо) определяется по формуле:

, (1.9)

, (1.9)

Значение коэффициента платежеспособности должно быть больше 1.

К качественным характеристикам заемщика – физического лица принадлежат:

¾ общее материальное положение клиента (наличие имущества и копий соответствующих документов, которые подтверждают его право собственности, они должны быть засвидетельствованы в установленном порядке);

¾ социальная стабильность клиента (то есть наличие постоянной работы, деловая репутация, семейное положение и тому подобное);

¾ возраст клиента;

¾ кредитная история (интенсивность пользования банковскими кредитами/гарантиями в прошлом, своевременность погашения задолженности и процентов по кредиту).

Во время оценки кредитоспособности заемщиков – физических лиц, которые получают кредит как предприниматели, должны учитываться также соответствующие показатели, которые устанавливаются для юридических лиц, в частности:

¾ менеджмент (уровень менеджмента, деловая репутация и связи в деловом окружении, готовность и возможность заемщика нести личную ответственность по исполнению кредитных обязательств и тому подобное);

¾ факторы рынка (вид отрасли, оценка привлекательности товаров/услуг, которые изготовляются/предоставляются заемщику; рынок таких товаров/услуг, уровень конкурентоспособности, длительность деятельности на конкретном рынке, и тому подобное);

¾ прогноз движения денежных потоков (соотношение собственного капитала и размера кредита, соотношение денежных оборотов за месяц и суммы кредита и тому подобное).

В процессе оценки кредитоспособности заемщика осуществляется расчет лимита кредитования, который составляется с суммой кредита, которую спрашивает заемщик. В случае, если расчетный лимит кредитования меньше суммы кредита, которую спрашивает заемщик, ему предлагается изменить условия кредитования:

¾ увеличить срок пользования кредитом;

¾ уменьшить сумму кредита и др.

По результатам оценки кредитоспособности в зависимости от значения комплексной рейтинговой оценки банк относит заемщика физическое лицо к определенному классу "А", "Б", "В", "Г" или "Д", и принимает решение о выдаче кредита (табл. 1.5). Одним из перспективных направлений оценки кредитоспособности заемщика физического лица является использование системы кредитного скоринга, которая базируется на бальной оценке факторов кредитного риска[28].

Скоринг является математической или статистической моделью, с помощью которой на основе кредитной истории "прошлых" клиентов банк пытается определить, какая вероятность того, что конкретный потенциальный заемщик вернет кредит в определенный срок.

Скоринг используется главным образом во время кредитования физических лиц, особенно при выдаче потребительских кредитов, не обеспеченных залогом.

Основное задание скоринга заключается в том, чтобы выяснить не только, состоятельный клиент ли выплатит кредит, но и степень надежности и обязательности клиента (таблица 1.5).

Другие материалы:

Содержание стратегического плана

Стратегический план банка довольно сложно определить с точки зрения рода информации, включаемой в него. Его содержание не у всех банков совпадает. Однако, несмотря ни на что, стратегический план должен включать следующие компоненты: А) миссия банка определяется на самом первом этапе осуществления м ...

Расчетные операции коммерческих банков

Расчетные операции между экономическими субъектами осуществляются, как правило, в безналичном порядке, т.е. путем перечисления денег со счета плательщика на счет получателя. Для проведения расчетных операций и хранения денежных средств клиентов любому банку с момента регистрации, т.е. выдачи лиценз ...

Анализ финансовой деятельности

фондовый рынок ценный биржа Анализ финансовой деятельности биржи выполнен на основании отчетности за период 2005 – 2007 г.г. Выполним анализ активов и пассивов ООО РФЦ. Структура состава активов представлена в таблице 2.2. Таблица 2.2 - Анализ состава и размещения активов ООО «Региональный фондовый ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы