Развитие рынка коллективных инвестиций в России

Материалы » Инвестиционные фонды » Развитие рынка

коллективных инвестиций в России

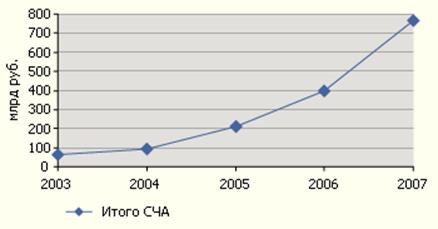

Рис.4. Динамика стоимости активов ПИФов в 2003-2007 гг.

Как уже отмечалось выше, развитие современного рынка коллективных инвестиций проходило в несколько этапов. Первый этап пришелся на период с 2003 г. по середину 2006 года. На протяжении этих лет на фондовом рынке наблюдалось практически безостановочное ралли, и именно в эти годы сформировался сегмент открытых интервальных ПИФов. За три года индекс РТС вырос в три раза, и потому управляющим оказалось легко привлекать массовых инвесторов в инвестиционные фонды, а банкам - в ОФБУ.

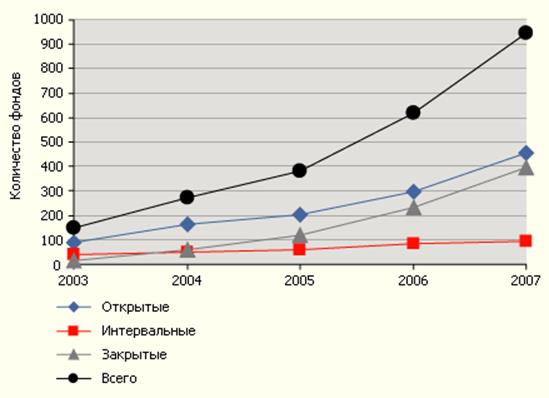

Рис.5. Динамика количества ПИФов в 2003-2007 гг.

Второй этап развития рынка - период с середины 2006 г. до начала 2007 года. Именно в это время фондовый рынок начал испытывать проблемы, связанные с повышением волатильности, и привыкшие к практически гарантированной доходности инвесторы стали менее охотно покупать паи открытых и интервальных фондов. Вместе с тем, на фоне замедления роста массового сегмента рынка стал агрессивно развиваться закрытый сегмент: возрос спрос крупных инвесторов на услуги управляющих, при этом сами УК переключили свое внимание на работу с крупными корпоративными и индивидуальными инвесторами (в том числе - страховыми компаниями и негосударственными пенсионными фондами), столкнувшись со сложностями работы на розничном сегменте и падении интереса населения к ПИФам.

Третий этап начался в 2007 году и длится до сих пор. Его главная особенность - высокая волатильность фондового рынка и, соответственно, высокие риски, сопровождающиеся падением доходности вложений в финансовые инструменты фондового рынка. Усиление колебаний рынка, замедление темпов его роста привели к тому, что розничный сегмент рынка коллективных инвестиций практически остановился в развитии. Приток активов новых пайщиков нивелируется уходом старых, не готовых принимать возросшие риски. На фоне стагнации розницы рынок доверительного управления активами получил мощную поддержку со стороны сегмента закрытых фондов, а также вложений институциональных инвесторов. К концу 2007 года закрытые фонды практически сравнялись с открытыми по количеству, при этом значительно опередили их по сумме активов под управлением. Следует отметить, что закрытые фонды можно назвать институтом коллективного инвестирования лишь с оговоркой, поскольку в российской практике через ЗПИФы крупные инвесторы часто реализуют строительные проекты, а крупные собственники структурируют свои активы. Поэтому часто ЗПИФ создается под конкретного клиента, а не под массовый спрос. Однако следует все же отметить возможность вхождения в эти фонды и мелких инвесторов - в основном на вторичном рынке, когда минимальная стоимость вхождения не регламентирована, а крупные дорогие паи могут дробиться при продаже.

Рынок управления активами ПИФов традиционно характеризовался высокой региональной концентрацией, а также доминированием небольшого числа крупных игроков. В последние годы отмечается тенденция к снижению концентрации основной массы активов у крупнейших УК и наблюдается улучшение конкурентной среды. По данным "Эксперт РА", на долю первых пяти компаний по состоянию на начало 2008 г. приходилось 45% от общей стоимости чистых активов ПИФов, на начало 2007 г. этот показатель составлял 54%, а вплоть до 2002 г. он постоянно превышал 90%. В качестве основной причины высокой региональной концентрации можно обозначить тот факт, что 76% всех управляющих компаний были зарегистрированы в Москве на конец 2007 года.

В масштабах национальной экономики вес рынка коллективных инвестиций невелик (на конец 2007 г. - 2,3% по отношению к ВВП), при этом позитивной тенденцией являются опережающие темпы роста коллективных инвестиций по сравнению с общим ростом экономики. Так, с 2005 по 2007 г. ВВП вырос в полтора раза с 21,6 трлн рублей до 33 трлн рублей, а активы ПИФов - более чем в 3,5 раза с 210 млрд рублей до 764 млрд рублей.

К 2010 году в целях увеличения рынка инструментов коллективного инвестирования и повышения ликвидности таких инструментов необходимо создание централизованной системы клиринга и расчетов по сделкам обращения, выдачи, обмена и погашения инвестиционных паев.

Другие материалы:

Значение

взаимного страхования

Целью взаимного страхования является эффективная защита имущественных интересов членов общества при минимальных затратах. Эффективность данной формы страхования обусловило ее широкое распространение в экономически развитых странах. В западной Европе насчитывается более 2 тысяч обществ взаимного стр ...

Экономическое содержание личного и имущественного страхования

Существует множество видов имущественного страхования. Все их можно сгруппировать по следующей схеме: 1) Сельскохозяйственное: - с/х культур; - животных; - прочего имущества с/х предприятий. 2)Транспортное: - страхование грузов; - судов; - авиационное. 3)Страхование имущества юридических лиц (все, ...

Американская схема ипотечного кредитования

Страны англо-американской системы права используют двухуровневую модель рынка ипотечного кредитования. Данная модель возникла в США, произошло это по нескольким причинам. Во-первых, введение единой системы ипотечного кредитования на основе федерального законодательства в США было невозможно из-за и ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы