Состав страховых резервов, правила их формирования

Материалы » Экономическая сущность страховых резервов в страховых организациях » Состав страховых резервов, правила их формирования

Состав и порядок расчета страховых резервов определен Правилами формирования страховых резервов по страхованию иному, чем страхование жизни, утвержденными Приказом Минфина РФ №514 от 11 июня 2002 г. Правила устанавливают состав и порядок формирования страховых резервов (расчет (оценка) величины страховых резервов) являющихся выраженной в денежной форме оценкой обязательств страховщика по обеспечению предстоящих страховых выплат) по договорам страхования, сострахования и договорам, принятым на перестрахование, относящимся к страхованию иному, чем страхование жизни. Страховые резервы рассчитываются страховщиком на основании Положения о формировании страховых резервов по страхованию иному, чем страхование жизни, утвержденного страховщиком и представленного в Министерство финансов Российской Федерации в течение месяца с момента утверждения. Положение должно соответствовать Правилам формирования страховых резервов и предусматривать состав страховых резервов и методов, используемых для расчета страховых резервов. По согласованию с Министерством финансов Российской Федерации страховщик в случаях, предусмотренных Правилами, может рассчитывать иные страховые резервы и (или) использовать иные методы расчета страховых резервов. [10]

Для расчета страховых резервов договоры распределяются по учетным группам в соответствии с классификацией видов страхования.

Принятые в перестрахование договоры, когда у перестраховщика возникает обязанность по возмещению заранее установленной доли в каждой страховой выплате, производимой страховщиком по каждому принятому в перестрахование договору (договорам), по которому произошел убыток, подпадающий под действие договора перестрахования (договоры пропорционального перестрахования), относятся к тем же учетным группам, что и соответствующие договоры страхования (сострахования).

Документы, содержащие данные, необходимые для расчета страховых резервов на каждую отчетную дату по каждому договору, подлежат хранению страховщиком не менее 5 лет с момента полного исполнения обязательств по договору. В частности, хранению подлежат документы, содержащие сведения о заключенных договорах страхования (полисы, свидетельства, квитанции); документы о размерах начисленного вознаграждения за заключение договоров, о размерах отчислений от страховой премии (взносов) в случаях, предусмотренных действующим законодательством; заявления о страховых случаях, о размерах заявленных убытков, а также журнал учета заключенных договоров страхования (сострахования), журнал учета убытков и досрочно прекращенных договоров страхования (сострахования), журнал учета договоров, принятых в перестрахование, журнал учета убытков по договорам, принятым в перестрахование. В состав страховых резервов включают:

· резерв незаработанной премии (РНП); - резервы убытков:

· резерв заявленных, но неурегулированных убытков (РЗУ);

· резерв произошедших, но незаявленных убытков (РПНУ);

· стабилизационный резерв (СР);

· иные страховые резервы.

Резерв незаработанной премии - это часть начисленной страховой премии (взносов) по договорам, относящаяся к периоду действия договора, выходящему за пределы отчетного периода (незаработанная премия, предназначенная для исполнения обязательств по обеспечению предстоящих выплат, которые могут возникнуть в следующих отчетных периодах). [13]

Резерв незаработанной премии рассчитывается отдельно по каждой учетной группе договоров. Величина резерва незаработанной премии определяется путем суммирования резервов незаработанных премий, рассчитанных по всем учетным группам договоров.

Для расчета незаработанной премии по договору страхования (сострахования, перестрахования) начисленная страховая брутто-премия по договору страхования (сострахования) уменьшается на сумму начисленного вознаграждения за заключение договора страхования (сострахования, перестрахования) и отчислений от страховой брутто-премии в случаях, предусмотренных действующим законодательством. Полученные величины именуются базовыми страховыми премиями по договорам.

Для расчета величины незаработанной премии (резерва незаработанной премии) используются следующие методы:

«pro rata temporis»;

«одной двадцать четвертой» («1/24»);

«одной восьмой» («1/8»).

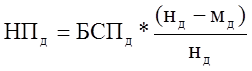

По методу «pro rata temporis» незаработанная премия определяется по каждому договору как произведение базовой страховой премии по договору на отношение неистекшего на отчетную дату срока действия договора (в днях) ко всему сроку действия договора (в днях). Можно использовать следующую формулу:

, (2)

, (2)

где НПд - незаработанная премия по конкретному договору;

Другие материалы:

Сущность и принципы построения организационных структур управления

предприятием

Структурный подход к организации позволяет упорядочить задачи, распределить роли, полномочия и ответственность. Структура (лат. structure) — строение, единство устойчивых взаимосвязей между ее элементами, форма организации системы. Структура и система тесно связаны, но отождествлять их нельзя. Стру ...

Анализ развития доверительных операций в РФ

С переходом к системе рыночных отношений в банковском деле одной из актуальных становится проблема детального изучения роли и места банковских услуг в общей совокупности операций коммерческих банков, причин появления и развития новых услуг, а также их влияния на показатели доходности и ликвидности ...

Управление правовым риском, риском потери деловой

репутации и риском ликвидности

Правовой риск Управление правовым риском осуществляется в целях уменьшения (исключения) возможных убытков, в том числе в виде выплат денежных средств на основании постановлений (решений) судов. Для выявления и оценки правового риска кредитной организации Банком России рекомендуется во внутренних до ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы