Выбор метода расчета лизинговых платежей

Материалы » Лизинговые операции коммерческих банкв » Выбор метода расчета лизинговых платежей

2. Во второй схеме рассчитываются размеры процентных платежей и суммы погашения долга (амортизация задолженности), затем определяется общая сумма лизингового платежа (в дальнейшем метод Б).

Различие между указанными методами не в существе, а в последовательности расчетных операций.

Для всех схем расчета исходным требованием является равенство современной стоимости потока лизинговых платежей затратам на приобретение оборудования, т.е. предусматривается финансовая эквивалентность обеих сторон контракта. В общем виде требование финансовой эквивалентности обязательств можно записать в виде следующего равенства:

![]() , (3.1)

, (3.1)

где К – стоимость имущества для банка-лизингодателя (с учетом таможенных сборов, страховых расходов и т.д.) без платы за кредит;

PV- оператор определения современной стоимости;

Rj – платежи по лизингу.

Формула (3.1) далее конкретизируется с учетом условий лизинга. В обсуждаемых методиках предполагается, что как при формировании потока платежей, так и при определении стоимости оборудования в них учитываются все налоговые выплаты.

В преобладающем числе случаев поток лизинговых платежей представляет собой постоянную ренту (метод А). Собственно методы расчетов периодических лизинговых платежей базируются на теории постоянных финансовых рент.

Для записи формул примем следующие обозначения:

R – размер постоянного платежа;

n – срок лизинга в месяцах, кварталах, годах (общее число платежей), как правило, в лизинговом контракте предусматривается число выплат платежей равное количеству начислений процентов;

i – процентная ставка за период (норма доходности);

S - доля остаточной стоимости в первоначальной стоимости оборудования;

аnij – коэффициент приведения постоянной ренты постнумерандо.

Если платежи погашают всю стоимость имущества, то развернув формулу (3.1), получим при выплатах постнумерандо

(3.2)

(3.2)

Для упрощения расчетов платежей во многих случаях можно применить коэффициент рассрочки платежей, определяющий долю стоимости оборудования, погашаемую при каждой выплате:

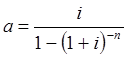

![]() . (3.3)

. (3.3)

Коэффициент рассрочки для постоянных рент постнумерандо при условии, что применяются сложные проценты, равен а = 1/anij, то есть

. (3.4)

. (3.4)

Коэффициент рассрочки для выплат пренумерандо составит:

, (3.5)

, (3.5)

где V – дисконтный множитель по ставке i.

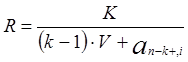

Если первый платеж будет в К раз больше остальных (удвоен или утроен), причем, соответственно сокращается число остальных платежей, тогда условие финансовой эквивалентности обязательств удовлетворится следующим равенствами:

Для выплат постнумерандо

![]() .

.

для выплат пренумерандо

![]()

![]() (1+I).

(1+I).

На основе этих равенств легко найти необходимые значения лизинговых платежей, а именно

, (3.6)

, (3.6)

Другие материалы:

Саморегулируемые организации профессиональных участников рынка ценных бумаг

Саморегулируемая организация профессиональных участников рынка ценных бумаг – это добровольное объединение профессиональных участников рынка ценных бумаг в форме некоммерческой организации, создаваемое с целью участия в процессе регулирования рынка ценных бумаг наряду с государственными органами ре ...

Проблемы и перспективы

совершенствования кредитной политики коммерческих банков в Республике Казахстан

Вопросы совершенствования кредитной политики остаются открытыми и сегодня. Актуальной задачей сегодня является разработка практических предложений и рекомендаций, широкое использование которых поможет как государственным органам власти, так и банковскому сектору экономики, повысить эффективность де ...

Будушее за новыми технологиями

Из приведенных аналитических данных следует, что на сегодняшний день электронная фондовая биржа NASDAQ является мировым лидером по объему торгов и по числу компаний, прошедших листинг. Самая крупная до недавнего времени Нью-Йоркская фондовая биржа уступает свои позиции. Причиной проигрыша является ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы