Основные этапы кредитного процесса

Материалы » Организация и этапы кредитного процесса в коммерческом банке » Основные этапы кредитного процесса

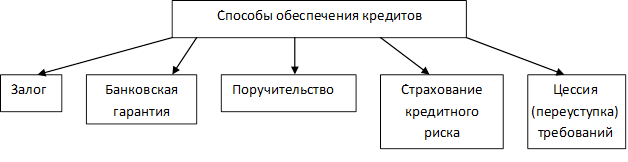

Рис. 2.2. Способы обеспечения банковского кредита

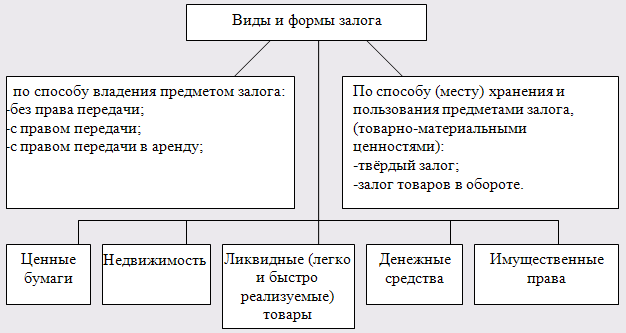

Понятие залог - очень широкое понятие. Залог различается по способу владения, месту хранения и по видам предметов и прав, которые могут быть переданы в залог. [8, 211 с.]

Виды залогового обеспечения, принимаемым кредитным подразделением изображены на рисунке 2.3.

Рисунок 2.3. Виды и формы залога

В качестве гаранта по кредитной сделке также может выступить правительство, если речь идет о кредитовании проекта государственного значения, предприятия и организации (например, страховые компании, банковские учреждения и др.).

Менеджер по кредитам проверяет наличие гаранта в списке организаций-гарантов, утвержденном кредитным комитетом. При отсутствии гаранта в списке менеджер по кредитам готовит заключение о кредитном рейтинге организации-гаранта и обращается в кредитный комитет с вопросом о приемлемости такой гарантии.

При положительном решении кредитного комитета гарантия ставится на учет в банке. В случае недостаточности суммы гарантии или ее неприемлемости вообще кредитный работник сообщает об этом потенциальному заемщику и требует дополнительного обеспечения.

Поручительства частных лиц как форма исполнения обязательств по кредиту чаще всего используются при кредитовании населения. В практике кредитования одновременно могут применяться различные формы исполнения обязательств по кредиту (например, залог имущества может быть усилен поручительствам частных лиц или гарантия может сопровождаться предоставление залога).

Оценка залога производится экспертом соответствующего кредитного подразделения банка, чаще всего службы по оценке залога. После заключения эксперта о приемлемости залога или других форм исполнения обязательств по кредиту менеджер по кредитам приступает к этапу структурирования кредит и подготовки кредитного договора.

Кредитный договор - письменное соглашение между коммерческим банком и ссудозаемщиком, согласно которому банк обязуется предоставить заемщику кредит в оговоренной сумме на условиях срочности, возвратности и платности, а заемщик обязуется использовать полученную ссуду по назначению и возвратить в установленный срок с уплатой оговоренных процентов. [20, 161 с.]

Обычно кредитный договор содержит следующие основные разделы:

- Преамбула, в которой содержатся наименования договаривающихся сторон.

- Цель, объем, сроки использования кредита и дата его погашения.

- Ссудный процент за пользование кредитом.

- Отчет и гарантии.

- Порядок предоставления обеспечения кредита в течение срока кредитования.

- Обязывающие, запрещающие, ограничивающие условия кредитного договора.

- Условия невыполнения кредитного договора.

Проекты кредитного договора, договора залога и других сопроводительных документов передаются для согласования в юридическую службу юристу кредитного подразделения. Работа юриста проводится с целью подтверждения соответствия, представленных документов действующему законодательству, правоспособности заемщика, правомочности сотрудников кредитных подразделений, подписавших документы по кредитной сделке.

Специалист юридической службы визирует документы или возвращает их на доработку менеджеру по кредитам. Затем менеджер по кредитам подписывает кредитный договор у начальника кредитного подразделения, либо представляет подготовленные документы на рассмотрение кредитного комитета. Последний принимает окончательное решение, санкционируя выдачу кредита, отправляя документы на доработку или отказывая в предоставлении кредита. Если принято положительное решение, менеджер по кредитам приступает к следующему этапу кредитного процесса.

Банк выдает кредиты следующими способами:

1)разовым зачислением средств на банковские счета либо выдачей наличных денег заемщику - физическому лицу;

2)открытием кредитной линии;

3)кредитованием счета клиента и оплаты расчетных документов с этого счета клиента (если в договоре банковского счета предусмотрено проведение такой операции).

4)участием банка в предоставлении средств клиенту на синдицированной (консорциальной) основе;

5)другими способами, не противоречащими законодательству и нормативным актам Банка России.

Кредит выдается на основании распоряжения, надлежащим образом составленного специалистами кредитного подразделения банка и подписанного уполномоченным должностным лицом банка. Банк-кредитор обязан создавать резервы на возможные потери от кредитной деятельности в порядке, установленном Банком России. [22, 153 с.]

Другие материалы:

Оценка методик кредитоспособности, используемых банками

в отечественной практике

Данная методика оценки целесообразности предоставления банковского кредита, принятая почти во всех коммерческих банках России, занимающихся кредитованием предприятий и организаций, разработана для определения банками платежеспособности предприятий, наделяемых заемными средствами, оценки допустимых ...

Понятие и критерии кредитоспособности заемщика - малого

предприятия

Развитие малого предпринимательства (МП) в России является одним из важных направлений решения экономических и социальных проблем. Малое предпринимательство, как особый сектор рыночной экономики, находится на стадии формирования, и его потенциал используется далеко не полностью. МП вносит существен ...

Роль страхования, основные его функции в экономике

В современном деловом обществе с развитой рыночной экономикой страхование играет важную и многогранную роль. Она основана на замкнутых перераспределительных процессах объединения экономических рисков и способах их возвращения. Страхование возмещает значительную часть убытков, возникающих вследствие ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы