Стимулирующая кредитно-денежная политика

Материалы » Дискреционная кредитно-денежная политика Центрального банка и "политика по правилам" » Стимулирующая кредитно-денежная политика

Стимулирующая монетарная политика проводится в период спада и имеет целью «взбадривания» экономики, стимулирование роста деловой активности в целях борьбы с безработицей.

Стимулирующая монетарная политика заключается в проведении центральным банком мер по увеличению предложения денег. Ее инструментами являются:

1) снижение нормы резервных требований,

2) снижение учетной ставки процента,

3) покупка центральным банком государственных ценных бумаг.

Механизм воздействия изменения предложения денег на экономику носит название «механизма денежной трансмиссии» или «денежного передаточного механизма» («money transmission mechanism»). Механизм денежной трансмиссии показывает, каким образом изменение предложения денег (изменение ситуации на денежном рынке) влияет на изменение реального объема выпуска (ситуацию на реальном рынке, т.е. рынке товаров и услуг).

Этот механизм может быть представлен следующей логической цепочкой событий.

![]()

При понижении учетной ставки (r) увеличивается спрос коммерческих банков на ссуды (Dм), которые они могут использовать для кредитования, увеличивая тем самым денежную массу. Рост предложения денег (Sм) ведет к снижению ставки ссудного процента (%) (по которому коммерческие предоставляют ссуды предпринимателям, населению). Кредит становится дешевле, что стимулирует развитие производства (Y).

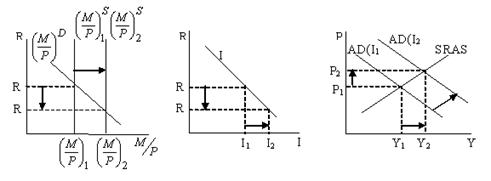

Поскольку воздействие стабилизационной политики происходит в краткосрочном периоде, то графически влияние стимулирующей кредитно-денежной политики на экономику можно изобразить следующим образом:

Механизм денежной трансмиссии при стимулирующей кредитно-денежной политике[4]

а) денежный рынок б) рынок инвестиций в) модель «AD-AS»

Политика дешевых денег направлена на стимулирование темпов роста реального сектора посредством предоставления дешевых кредитов, но в то же время процентный дисбаланс может привести к высоким темпам инфляции за счет появления в обращении избыточной необеспеченной денежной массы. Именно этот фактор риска в настоящее время серьезно угрожает США, странам Западной Европы, Японии и многим другим государствам, которые использовали снижение процентных ставок во избежание возможной дефляции на пике финансового кризиса. Экономики этих стран перенакачаны необеспеченной ликвидностью, что может стать причиной нового витка кризиса.

Сдерживающая монетарная политика проводится в период бума и направлена на снижение деловой активности в целях борьбы с инфляцией. Сдерживающая монетарная политика состоит в использовании центральным банком мер по уменьшению предложения денег. К ним относятся:

1) повышение нормы резервных требований,

2) повышение учетной ставки процента,

3) продажа центральным банком государственных ценных бумаг.

Данная политика может быть представлена следующей цепочкой событий:

![]()

При повышении учетной ставки происходит процесс, обратный тому, что мы наблюдаем при стимулирующей кредитно-денежной политике. Повышение ведет к сокращению спроса на ссуды Центрального банка, что замедляет темпы роста (или сокращает) предложение денег и повышает ставку ссудного процента. “Дорогой ” кредит предприниматели берут меньше, а значит меньше средств вкладывается в развитие производства.

Другие материалы:

Финансирование инвестиционных проектов

Базовые условия: - Срок финансирования - в зависимости от реального срока окупаемости проекта, но не более 60 мес. - Валюта - российские рубли, доллары США, ЕВРО - Процентная ставка - устанавливается индивидуально - График погашения - ежемесячный / индивидуальный Преимущества для клиента: - предост ...

Проблемы развития страхового дела в России

“В 1992-1997 годы происходил активный процесс создания самостоятельных коммерческих страховых организаций, которые своей деятельностью пытались восполнить пробелы в работе органов государственного страхования приспособиться к требованиям рынка. Однако в подавляющем большинстве они до сих пор не рас ...

Торговля через Интернет

Торговля через Интернет (интернет трейдинг) - это возможность управлять своими деньгами, предоставляемая глобальной сетью частному индивидуальному инвестору для осуществления операций на мировых финансовых рынках. Интернет трейдинг имеет очень хорошие шансы стать самой модной и престижной профессие ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы