Оценка кредитной истории заемщика банка – физического лица

Материалы » Определение особенностей кредитования физических лиц в КБ "ПриватБанк" » Оценка кредитной истории заемщика банка – физического лица

Оба заемщика являются клиентами ПАО КБ «Приватбанк», их кредитная история отображена в таблице 3.5.

Таблица 3.5 – Кредитная история заемщиков

|

Кредитор |

Заемщик | |

|

Николаенко О.В. |

Бондаренко П.В. | |

|

ПАО КБ «Приватбанк» |

Просроченной и пролонгированной задолженности нет. На протяжении последних пяти лет получено 29 краткосрочных кредитов на общую сумму 95 300 грн., и три долгосрочных кредита на общую сумму 86 000 грн. Задолженность по краткосрочным кредитам – 9 500 грн. и по долгосрочным 57 000 грн. с погашением долга на протяжении следующих 78 месяцев. Кредитные обязательства выполнялись полностью и своевременно. |

Просроченной и пролонгированной задолженности нет. На протяжении последних трех лет получено пять краткосрочных кредитов на общую сумму 3 620 грн. и один долгосрочный кредит на сумму 2 000 грн. Задолженность по краткосрочным кредитам – 650 грн. и по долгосрочным – 2 000 грн с погашением долга на протяжении следующих 60 месяцев. В 2008 году была пролонгация краткосрочного кредита на сумму 350 грн. сроком на 3 месяца. |

|

Другие кредиторы |

Фактов невыполнения или несвоевременного выполнения обязательств не выявлено. |

Фактов невыполнения или несвоевременного выполнения обязательств не выявлено. |

Следовательно, оценка кредитных историй Николаенко О.В. и Бондаренко П.В. является такой:

Николаенко О.В.:

Оцi = 60 + (20 + 20)![]() 1

1![]() 1 = 100 баллов.

1 = 100 баллов.

Бондаренко П.В.:

Оцi = 60 + (12 + 14,14)![]() 1

1![]() 0,5 = 73,07 балла.

0,5 = 73,07 балла.

Возникает вопрос, насколько адекватным является именно такой способ оценки кредитных историй заемщиков.

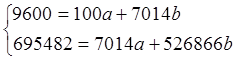

Известно, что критерием истины является практика. Применяя корреляционно-регрессионный анализ, мы сопоставили оценки кредитных историй заемщиков на дату заключения ними кредитных договоров с уровнем дальнейшего выполнения этими заемщиками своих кредитных обязательств по займам, срок полного погашения которых настал. После статистической обработки информации составили такую систему уравнений:

.

.

Ее решение определило зависимость между оценкой кредитных историй заемщиков и уровнем выполнения ними своих кредитных обязательств:

![]()

где ![]() - теоретический (наиболее вероятный) уровень выполнения кредитных обязательств заемщиками в зависимости от оценки их кредитных историй, %;

- теоретический (наиболее вероятный) уровень выполнения кредитных обязательств заемщиками в зависимости от оценки их кредитных историй, %;

х – оценка кредитной истории, баллы.

Следовательно, между оценкой кредитных историй заемщиков и уровнем выполнения ними своих кредитных обязательств существует прямая зависимость: если оценка кредитной истории достигает 76,447 балла и выше – кредитный риск минимизируется; при снижении оценки до 60 баллов ожидаемый уровень выполнения кредитных обязательств падает до 89,6%.

Теснота связи между исследуемыми переменными определена вычислением коэффициента парной корреляции ![]() .

.

Довольно высокое значение коэффициента парной корреляции свидетельствует об адекватности выбранного способа оценки кредитных историй и существенной зависимости уровня возвращения кредитов от такой оценки.

Приведенная методика показала нам эффективность проведения оценки кредитной истории заемщика для принятия решения о выдаче кредита, либо отказе о его выдаче с целью избежания риска не возврата кредита. Приведенный пример показал, что оба заемщика могут получить запрашиваемые кредиты, т.к. оценка их кредитной истории превышает минимальное значение.

Я считаю, что применение данной методики оценки кредитной истории заемщика в ПАО КБ «Приватбанк» положительно повлияет на кредитную деятельность банка, особенно во времена экономического кризиса, когда кредитная деятельность только восстанавливается и является довольно таки рискованной [20].

Другие материалы:

Взаимное страхование

Страхование является самостоятельной экономической категорией и одним из элементов регулирования экономики. Неотъемлемой его составной частью выступает взаимное страхование, являющееся специфической некоммерческой формой организации страховых отношений. Понятие страховой взаимопомощи встречается ещ ...

Методика расчета страховых резервов

Методика расчета страховых резервов осуществляется в соответствии с Положением о формировании страховых резервов по страхованию иному чем страхование жизни, страховой организации ЗАО «Сибирско-Уральская страховая компания», которое разработано в соответствии Правилами формирования страховых резерво ...

Проблемы банковского кредитования субъектов малого

предпринимательства в условиях финансового кризиса

В России набирают силу процессы естественной дифференциации и структурирования все усложняющегося финансового рынка. В последние годы они стали заметны не только в банковском секторе, но и в среде иных финансово-кредитных организаций (кредитных кооперативов, лизинговых и факторинговых компаний, час ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы