Оценка кредитоспособности заемщика физического лица, используемая ПАО КБ «ПриватБанк»

Материалы » Определение особенностей кредитования физических лиц в КБ "ПриватБанк" » Оценка кредитоспособности заемщика физического лица, используемая ПАО КБ

«ПриватБанк»

Нормативное значение коэффициента платежеспособности Кпз – не меньше 1,3.

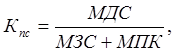

Коэффициент платежеспособности семьи Кпс вычисляется из отношения совокупного месячного дохода семьи ко всем месячным затратам, включая затраты по кредиту:

(2.8)

(2.8)

где МДС – месячный доход семьи;

МЗС – месячные затраты семьи.

Нормативное значение Кпс должно быть не меньше 1,5.

Проведем оценку кредитоспособности заемщика физического лица методом, применяемым Приватбанком на примере 2-х различных заемщиков.

Допустим, существует 2 потенциальных заемщика Петренко А.В. и Кораблев О.В., которые хотят взять кредит в Приватбанке. Месячный доход Петренко составляет 3000 грн., Кораблева – 4000 грн., среднемесячные затраты 1500 грн. и 2550 грн. соответственно. Платеж по кредиту и процентам у Петренко составляет 500 грн, у Кораблева 700 грн. Необходимо провести оценку кредитоспособности заемщиков и сделать вывод о том, целесообразна ли выдача кредита данным заемщикам.

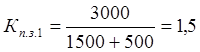

Оценим платежеспособность заемщика Петренко:

Нормативное значение рассчитанного коэффициента составляет не менее 1,3, в нашем случае, данное значение превысило нормативное и составило 1,5, что говорит о том, что заемщик Петренко может претендовать на кредит.

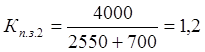

Аналогичным образом оценим платежеспособность заемщика Кораблева:

.

.

Как уже говорилось ранее, нормативное значение данного показателя составляет не меньше 1,3, мы получили значение, равное 1,2, что говорит о том, что потенциальный заемщик Кораблев является неплатежеспособным, и ему будет отказано в предоставлении кредита.

Проведя анализ платежеспособности на примере двух разных заемщиков, мы увидели 2 различные ситуации. В одной, рассчитанный показатель соответствовал установленным нормам и говорил о том, что кредит будет предоставлен, а в другой, наоборот, полученный показатель был меньше нормативного и говорил о том, что в предоставлении кредита будет отказано.

Таким же образом проанализируем 2 семьи, которые хотят взять кредит в Приватбанке.

У семьи Кириенко месячный доход составляет 9 000 грн., а у семьи Диденко 10 000 грн., месячные затраты составляют 4 000 грн. и 5 000 грн. соответственно. Месячный платеж по кредиту и процентам у первой семьи составляет 2 500 грн, а у второй семьи 1 000 грн. Определим целесообразность выдачи кредита этим семьям, с помощью методики, используемой Приватбанком.

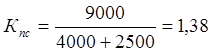

Рассчитаем показатель платежеспособности для семьи Кириенко:

.

.

Нормативное значение данного показателя составляет 1,5, а это значит, что кредит семье Кириенко не будет предоставлен (1,38<1,5).

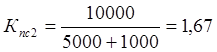

Рассчитаем этот же показатель для семьи Диденко:

.

.

В этом случае в отличие от предыдущего, полученный результат превышает нормативное значение показателя, что говорит о том, что данной семье кредит будет предоставлен и семья является платежеспособной.

Рассмотрев 2 различные семьи, с различными доходами, затратами и платой за кредит, мы получили 2 разных результата, которые говорят о том, что проводить анализ платежеспособности заемщика очень целесообразно. Этот анализ дает возможность определять, сможет ли семья заемщик, выплачивать обязательства по кредиту.

Как вывод, можно сказать о том, что в данном подразделе была рассмотрена методика определения кредитоспособности заемщика физического лица, используемая ПАО КБ «ПриватБанк». Рассмотрев на примере несколько различных ситуаций кредитования, можно сказать о том, что проведение такого анализа весьма полезно и необходимо для банка, дабы избежать риска невыплаты обязательств по кредиту[29].

В разделе «Анализ кредитной деятельности ПАО КБ ПриватБанк» были рассмотрены следующие подразделы:

¾ анализ масштабов и динамики кредитных вложений;

¾ анализ кредитного портфеля ПАО КБ «ПриватБанк»;

¾ анализ качества кредитного портфеля банка с точки зрения защищенности от возможных потерь;

¾ оценка кредитоспособности заемщика физического лица, используемая ПАО КБ «ПриватБанк».

В подразделе анализ масштабов и динамики кредитных вложений были проанализированы кредитные вложения ПАО КБ «ПриватБанк» за 3 отчетных периода. Проведенный анализ показал, что кредитные вложения в 2007-2008 годах растут, что является положительным явлением, а вот проанализировав 2009 отчетный период, видно значительное уменьшение показателей, это может быть следствием кризиса, который настиг банковскую деятельность, а в частности кредитные операции.

Другие материалы:

Непропорциональное перестрахование

Сущ-ть непропор-ого переест-ия состоит в том, что страховая ответственность перестраховщиков не ставится в зависимость от собственного удержания цедента. Расчеты между ними строятся либо на основе окончательных фин-х результатов цедента, либо на основе только очень крупных убытков. Это означает, чт ...

Анализ

материковых особенностей страхового рынка Австралии

Для страховых фирм Австралии крупными являются единичные риски, вызывающие значительный ущерб, общий объем которого страховщики не могут покрыть самостоятельно, поскольку компенсации в пределах одного портфеля рисков невозможны с финансовой точки зрения. Эти риски одновременно противопоставляютс ...

Финансирование инвестиционных проектов

Базовые условия: - Срок финансирования - в зависимости от реального срока окупаемости проекта, но не более 60 мес. - Валюта - российские рубли, доллары США, ЕВРО - Процентная ставка - устанавливается индивидуально - График погашения - ежемесячный / индивидуальный Преимущества для клиента: - предост ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы