Организация кредитования юридических лиц в коммерческом банке

Материалы » Организация кредитования юридических лиц в коммерческом банке » Организация кредитования юридических лиц в коммерческом банке

Кредитные договоры могут различаться в зависимости от состава участников, характера и способа обеспечения и т. д.

Выделяют такую разновидность кредитного договора, как договор кредитования счета [2]. В этом случае банк осуществляет платежи со счета своего клиента, несмотря на отсутствие денежных средств на этом счете. При этом банк считается предоставившим клиенту кредит на соответствующую сумму со дня осуществления такого платежа. Подобный кредит также называют контокоррентным или овердрафтом.

Поскольку кредитный договор рассматривается как разновидность договора займа, на него распространяются соответствующие нормы о целевом займе [2], предусматривающие право кредитора осуществлять контроль над целевым использованием выделенных средств. Степень конкретизации целевого назначения может различаться. Так, в договоре может быть указано, что деньги выделяются на закупку определенного оборудования (с указанием конкретных типов и видов оборудования). В то же время в договоре может быть сделана запись о том, что денежные средства выделяются для поддержания финансово-экономической деятельности.

Следует указать, что осуществлять реальный контроль банк не в состоянии. Единственное, что может контролировать банк, - это документы, представленные заемщиком. Для облегчения указанной задачи выданный кредит зачисляется на расчетный счет заемщика, открытый в банке-кредиторе. Вместе с тем в соответствии с действующим законодательством банк лишен административных функций по контролю над денежными средствами. Поэтому правовые средства, с помощью которых осуществляется контроль над выделенными кредитами, являются гражданско-правовыми. Так, в кредитном договоре могут быть указаны документы, которые заемщик должен предоставлять банку-кредитору (бухгалтерские балансы, платежные документы, сведения об основных фондах) и соответственно ответственность за невыполнение этого требования.

Возврат кредита осуществляется с помощью безакцептного списания (т. е. списания на основании ранее данного согласия, зафиксированного в соответствующем договоре). В этом случае должно быть четко указано основание безакцептного списания (например, нарушение обязанности по возврату долга либо нарушение других обязанностей). Если расчетный счет заемщика находится в другом банке , заемщик должен письменно информировать обслуживающий банк о наличии в договоре условия о бесспорном списании и о своем согласии на списание, а также указать реквизиты кредитора.

Моментом погашения кредита следует считать момент зачисления средств на счет кредитора. В соответствии с п. 2 ст. 810 ГК досрочное возвращение кредита по инициативе заемщика возможно только с согласия кредитора, которое может содержаться в самом тексте первоначального договора либо может быть дано впоследствии дополнительно.[2]

5) Обеспечение кредитов

Обеспечение возвратности кредита как принцип кредитования выражает необходимость защиты имущественных интересов банка при возможном нарушении заемщиком принятых на себя обязательств. Под формой обеспечения возвратности понимается форма гарантированных обязательств заемщика. Все обеспечивающие обязательства являются дополнительными к основному долгу заемщика. Они оформляются специальными документами, имеющими юридическую силу.[28,20]

Законом «О банках и банковской деятельности» и Гражданским кодексом предусматривается, что исполнение основного обязательства заемщика может подкрепляться такими формами обеспечения, как залог, гарантия, поручительство, и другими способами, предусмотренными законами или договором.

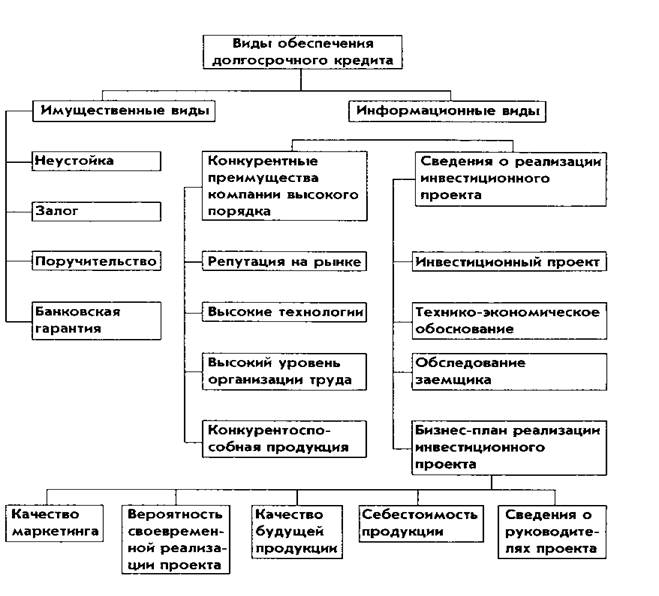

Виды обеспечения, которые могут приниматься в расчет кредитором при принятии решения о выдаче долгосрочного кредита показаны на рис 1.

Рисунок 1- Виды обеспечения кредита

а) Залог. Сам по себе залог имущества (движимого и недвижимого) означает, что кредитор-залогодержатель вправе реализовать это имущество, если обеспеченное залогом обязательство не будет выполнено. В силу залога кредитор имеет право в случае неисполнения должником-залогодателем, обеспеченного залогом обязательства, получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами. Залог должен обеспечить не только возврат ссуды, но и уплату соответствующих процентов и неустоек по договору, предусмотренных в случае его невыполнения. Кроме того, необходимо учитывать, что рыночная стоимость заложенного имущества может снизиться. Следовательно, во всех случаях стоимость залога должна быть выше размера испрашиваемой ссуды.

Другие материалы:

Анализ эффективности управления кредитными

рисками в ОАО АКБ «Росбанк»

Росбанк основан в марте 1992 года как коммерческий банк, специализирующийся на обслуживании коммерческих предприятий и муниципальных учреждений. Сегодня Росбанк является универсальным, системообразующим, высокотехнологичным, коммерческим банком, уверенно входящих в первую десятку ведущих российских ...

Американская схема ипотечного кредитования

Страны англо-американской системы права используют двухуровневую модель рынка ипотечного кредитования. Данная модель возникла в США, произошло это по нескольким причинам. Во-первых, введение единой системы ипотечного кредитования на основе федерального законодательства в США было невозможно из-за и ...

Методы финансового анализа в коммерческих банках

Одна из ключевых задач изучения финансового состояния банка – анализ и оценка показателей, характеризующих его финансовую устойчивость и доходность. Для финансовой стабильности кредитной организации важно, чтобы ее доходы превышали расходы, а имеющиеся денежные ресурсы использовались эффективно и п ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы