Рыночный риск

Материалы » Регулирование банковских рисков в Российской Федерации » Рыночный риск

Рыночный риск представляет собой риск возникновения у кредитной организации убытков вследствие неблагоприятного изменения рыночной стоимости финансовых инструментов торгового портфеля и производных финансовых инструментов кредитной организации, а также курсов иностранных валют и(или) драгоценных металлов.

Рыночный риск включает в себя фондовый риск, валютный и процентный риски.

Фондовый риск — риск убытков вследствие неблагоприятного изменения рыночных цен на фондовые ценности (ценные бумаги, в том числе закрепляющие права на участие в управлении) торгового портфеля и производные финансовые инструменты под влиянием факторов, связанных как с эмитентом фондовых ценностей и производных финансовых инструментов, так и общими колебаниями рыночных цен на финансовые инструменты.

Валютный риск — риск убытков вследствие неблагоприятного изменения курсов иностранных валют и(или) драгоценных металлов по открытым кредитной организацией позициям в иностранных валютах и(или) драгоценных металлах.

Процентный риск — риск возникновения финансовых потерь (убытков) вследствие неблагоприятного изменения процентных ставок по активам, пассивам и внебалансовым инструментам кредитной организации.

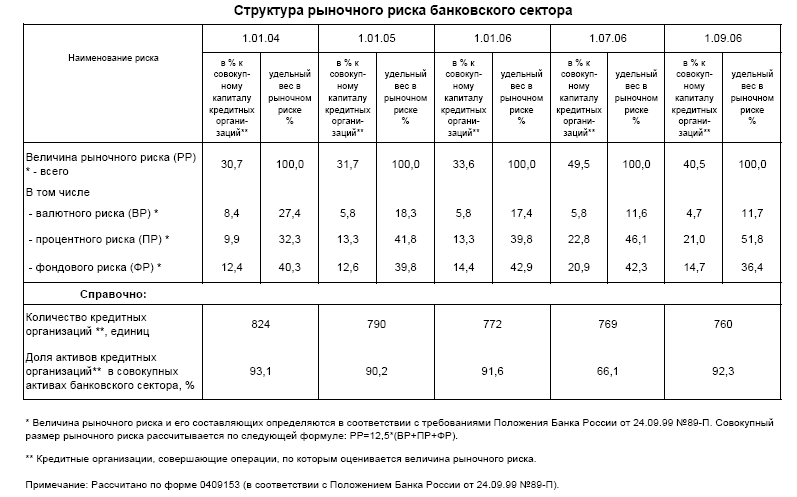

В таблице 2 приведены данные Банка России по структуре рыночного риска [2].

Таблица 2

Очевидно, что доля рыночного риска в проценте к совокупному капиталу кредитных организаций увеличилась в 2006 году по сравнению с предыдущими отчетными периодами. Также можно говорить об увеличении удельного веса процентного риска в рыночном риске.

Другие материалы:

Правовое регулирование банковской системы

Главными целями банковского регулирования являются поддержание стабильности банковской системы Российской Федерации и защита интересов вкладчиков и кредиторов. Банковская система функционирует на базе законов и соответствующих подзаконных актов. Среди источников правового регулирования банковской с ...

Организация контроля на индивидуальном уровне и в структурных

подразделениях

На первом из уровней могут возникать банковские риски в связи с принятием отдельными работниками неправомерных и некомпетентных решений, при несоблюдении сотрудниками банка установленных правил и процедур, превышении полномочий ( по составу и объему операций ). Риски включают: хищение ценностей, пр ...

Натуралистическая теория кредита

Первоначально натуралистическую форму кредита обосновали видные английские экономисты А. Смит и Д. Рикардо. Этой теории придерживались представители так называемой исторической школы Германии и Австрии, французские экономисты Ж. Сэй., Ф. Бастия и американский Д. Мак-Куллох. Основные постулаты эконо ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы