Кредитный риск

Материалы » Регулирование банковских рисков в Российской Федерации » Кредитный риск

По определению Банка России [1] кредитный риск — риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора.

К указанным финансовым обязательствам могут относиться обязательства должника по:

· полученным кредитам, в том числе межбанковским кредитам (депозитам, займам), прочим размещенным средствам, включая требования на получение (возврат) долговых ценных бумаг, акций и векселей, предоставленных по договору займа;

· учтенным кредитной организацией векселям;

· банковским гарантиям, по которым уплаченные кредитной организацией денежные средства не возмещены принципалом;

· сделкам финансирования под уступку денежного требования (факторинг);

· приобретенным кредитной организацией по сделке (уступка требования) правам (требованиям);

· приобретенным кредитной организацией на вторичном рынке закладным;

· сделкам продажи (покупки) финансовых активов с отсрочкой платежа (поставки финансовых активов);

· оплаченным кредитной организацией аккредитивам (в том числе непокрытым аккредитивам);

· возврату денежных средств (активов) по сделке по приобретению финансовых активов с обязательством их обратного отчуждения;

· требованиям кредитной организации (лизингодателя) по операциям финансовой аренды (лизинга).

Концентрация кредитного риска проявляется в предоставлении крупных кредитов отдельному заемщику или группе связанных заемщиков, а также в результате принадлежности должников кредитной организации либо к отдельным отраслям экономики, либо к географическим регионам или при наличии ряда иных обязательств, которые делают их уязвимыми к одним и тем же экономическим факторам.

При кредитовании иностранных контрагентов у кредитной организации также могут возникать страновой риск и риск неперевода средств.

Страновой риск (включая риск неперевода средств) — риск возникновения у кредитной организации убытков в результате неисполнения иностранными контрагентами (юридическими, физическими лицами) обязательств из-за экономических, политических, социальных изменений, а также вследствие того, что валюта денежного обязательства может быть недоступна контрагенту из-за особенностей национального законодательства (независимо от финансового положения самого контрагента).

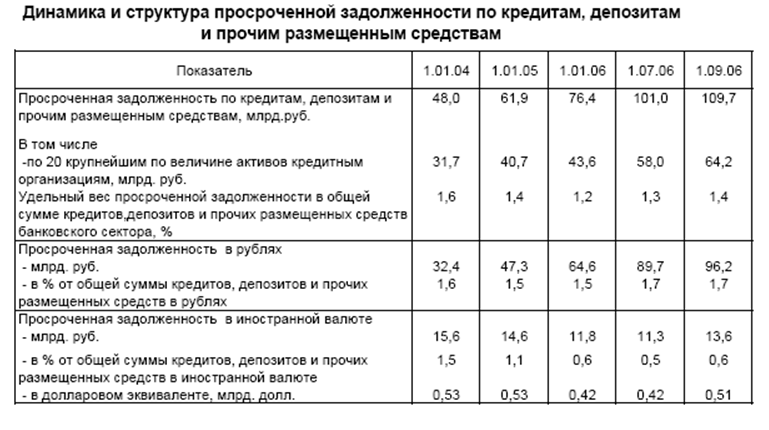

В таблице 1 приведены данные Банка России по динамике и структуре просроченной задолженности по кредитам, депозитам и прочим размещенным средствам [2].

Таблица 1

Рост удельного веса просроченной задолженности в 2006 году позволяет сделать вывод, что в настоящее время существует тенденция роста просроченной задолженности, следовательно, возрастает кредитный риск.

Другие материалы:

Структура управления предприятием

Разнорабочие* – каменщик, бетонщик, плотник, штукатур-маляр, электро-газосварщик, электрик, слесарь-сантехник, вентиляционщик-жестянщик и т.д. Общее собрание акционеров в соответствии с уставом решает следующее: · внесение изменений и дополнений в Устав Общества или утверждение Устава; · реорганиза ...

Доходы и расходы коммерческой организации в условиях кризиса

Максимизация прибыли банка как коммерческой организации — основная цель его акционеров и главная задача его менеджеров. Формула расчета чистой прибыли банка проста и понятна и в общем случае выглядит следующим образом: 1) чистые процентные доходы; 2) чистые доходы по операциям с иностранной валютой ...

Схема получения кредита

Инвестсбербанк практикует следующую схему выдачи кредита. 1. Заемщик заполняет заявление на выдачу ему кредита для приобретения квартиры и представляет его в банк вместе со всеми требуемыми документами (список необходимых документов см. ниже). 2. Банк анализирует информацию о заемщике, проверяет ег ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы