Анализ операций с государственными ценными бумагами

Материалы » Особенности и тенденции развития фондового рынка России » Анализ операций с государственными ценными бумагами

Доходность рыночного портфеля рассчитывается как эффективная доходность по ОФЗ, взвешенная по срокам до погашения и объемам в обращении. Самый высокий показатель доходности рыночного портфеля по ОФЗ АД, ПК, по этим облигациям доходность рыночного портфеля составляет 9,58 процентов.

Доходность оборота рынка рассчитывается как эффективная доходность по ОФЗ, взвешенная по срокам до погашения и оборотам вторичного рынка. Самый высокий показатель доходности оборота рынка по ОФЗ-АД, который составил 8,64 процентов в 2007 г. и повысился до 8,73 процента в 2008 г. Этот вид облигаций составляет 60 процентов в общем объеме государственных ценных бумаг с которыми работает ООО «Региональный фондовый центр». По ОФЗ –АД –ПК доходность оборота рынка равна нулю, так как этот вид ценных бумаг погашается в 2008 г.- 2009 г. и в оборотах вторичного рынка не участвовал.

Самый высокий показатель оборачиваемости в 2008 г. по облигациям с постоянным купонным доходом, также до 0,08 оборотов повысился коэффициент оборачиваемости по облигациям с амортизацией долга, что свидетельствует о повышении деловой активности ООО «Региональный фондовый центр» на рынке государственных облигаций.

Подводя итог, можно отметить, что ООО «Региональный фондовый центр» является активным профессиональным участником рынка ценных бумаг, на котором совершает операции с государственными ценными бумагами. В общем объем оборота по операциям с ценными бумагами, государственные ценные бумаги составили в 2008 г. 16,5 процента, что выше показателя 2007 г. на 6 процента.

ООО «Региональный фондовый центр» работает с облигациями федерального займа, из которых большую долю составили облигации с амортизацией долга, их доля в общем объеме операций с государственными ценными бумагами составила 60 процентов. Этот вид ценных бумаг является наиболее доходным.

ООО Региональный фондовый центр осуществляет, в основном, брокерские операции по покупке-продаже государственных ценных бумаг, действуя от имени юридических лиц. В ООО «Региональный фондовый центр» разработаны тарифы на осуществление операций по брокерскому обслуживанию в зависимости от «истории» клиента.

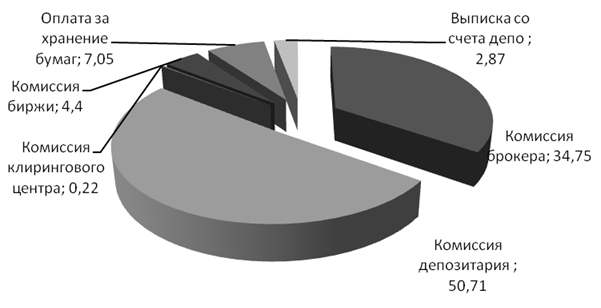

При анализе управления портфелем ценных бумаг необходимо отдельно проанализировать затраты на управление портфелем. В ООО «Региональный фондовый центр» сложилась следующая структура затрат, непосредственно связанных с управлением портфелем ( см. табл. 2.19).

Таблица 2.19 – Структура затрат на управление портфелем

|

Статья затрат |

Процент от общей суммы |

|

Комиссия брокера |

34,75 |

|

Комиссия собственного депозитария брокера |

50,71 |

|

Комиссия клирингового центра |

0,22 |

|

Комиссия биржи |

4,40 |

|

Оплата за хранение бумаг |

7,05 |

|

Выписка со счета депо (по заказу клиента) |

2,87 |

Данные таблицы 2.19 свидетельствуют, что основная часть затрат приходится на брокера - 88,33 процента (комиссия брокера + комиссия собственного депозитария + выписка со счета депо). Поскольку портфели, в основном, формировались на основе принципа «покупай и держи», то основная часть затрат легла именно на хранение ценных бумаг в депозитарии брокера. В структуре затрат активных трейдеров доминирующей составляющей являются комиссионные брокера.

На рисунке 2.6 показана структура затрат на управление портфелем.

Рисунок 2.6 – Структура затрат на управление портфелем

Необходимо отметить, что доходность по индексам, характеризующим ценные бумаги, не включает в себе никаких затрат, а при моделировании индексных портфелей они обязательно появятся, что уменьшит их доходность.

Расчеты показали, что затраты на управление портфелем составляют в среднем около 1 процента от стоимости портфеля.

Анализ деятельности ООО «Региональный фондовый центр» показал, что наряду с корпоративными ценными бумагами расширяется деятельность на рынке государственных ценных бумаг, что является актуальным в условиях финансового кризиса.

Другие материалы:

Характеристика фондового рынка России и этапы его развития

До 1990 года полный контроль за финансовыми потоками в России осуществляло государство. Так как финансовый рынок являет собой механизм перераспределения капитала, то одной из первоочередных задач правительства России стало создание условий функционирования этой сферы экономического пространства. Дл ...

Понятие фондовых бирж, история их происхождения и развития, основные цели,

функции и задачи

Биржа (голл.beurs, нем.Börse) – регулярно функционирующий организационно-оформленный оптовый рынок однородных товаров, на котором заключаются сделки купли-продажи крупных партий товаров; учреждение в котором осуществляется купля-продажа ценных бумаг, валюты или товаров, продающихся по стандарт ...

Теории трансакционного спроса на деньги: модель Баумоля-Тобина

Эти теории объясняют спрос на деньги потребностью в совершении сделок. Теория трансакционного спроса на деньги была разработана в 50-е гг. Джеймсом Тобином и Уильямом Баумолем и получила название модель Баумоля-Тобина. Основная идея этой модели состоит в том, что существует компромиссный выбор межд ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы