Современное состояние кредитования юридических лиц в России

Материалы » Организация кредитования юридических лиц в коммерческом банке » Современное состояние кредитования юридических лиц в России

В современных российских экономических условиях, в период завершающегося активного преодоления кризиса национальной экономики первоочередной задачей является создание единого механизма управления, обеспечившего бы, в первую очередь, окончательное преодоление негативных явлений в экономике страны, а затем, - создание условий, необходимых для её нормального функционирования и развития как в области финансов, так и в области интенсификации производства, торговли, сельского хозяйства и других отраслей. Важную роль здесь призвано сыграть создание кредитного механизма, как элемента кредитной системы в целом, поскольку именно он является главным инструментом регулирования экономики в руках государства. Основанный на денежных и кредитных отношениях, он позволит наиболее быстро сконцентрировать огромные ресурсы в виде временно свободных денежных средств на центральных направлениях экономического и социального развития страны. Правильная организация функционирования кредитного механизма обеспечит эффективное перераспределение этих средств между секторами экономики.

Главным инструментом кредитного механизма, способным сконцентрировать временно свободные денежные средства на центральных направлениях экономического и социального развития страны, является кредитование юридических лиц. В настоящее время под «кредитованием юридических лиц» в первую очередь принято понимать «кредитование малого и среднего бизнеса». Ведь развитие малого и среднего бизнеса является залогом функционирования рыночной экономики.

Хорошая динамика рынка кредитования малого и среднего бизнеса очевидна, спрос на такие кредиты велик, но многие банки только начинают приходить на этот рынок кредитования. Появление новых кредитных программ и смягчение условий выдачи кредитов дает возможность охватить ту часть малого и среднего бизнеса, которая раньше не могла позволить себе кредиты.

Рынок кредитования малого и среднего бизнеса в 2006 году, по оценкам банковских аналитиков, вырос на 40-50% и достиг 60 млрд. долл Но этот рынок только начинает активно развиваться, поэтому риски по таким кредитам банки оценивают весьма высоко, что и объясняет высокие проценты и жесткие условия получения денег. Банки стараются обезопасить себя, требуя от компаний полной прозрачности их работы, обеспечения залога, а также безубыточной работы в течение определенного периода. Тем не менее этот рынок является весьма интересным для банков в силу его высокой доходности - ставки по таким кредитам находятся на уровне 15-18% при значительных суммах самих кредитов. С точки зрения диверсификации кредитных портфелей банкам выгоднее кредитовать малый бизнес, а не крупный, ведь риски работы с большим количеством кредитов на небольшие суммы меньше, чем с несколькими крупными займами. [37]

Основными клиентами банков по программам кредитования малого и среднего бизнеса являются торговые компании, занимающиеся оптовой и розничной торговлей, затем идут компании, работающие на рынке услуг, и производственные предприятия. Рейтинг крупнейших банков на рынке кредитования малого и среднего бизнеса в 2005-2006 г.г. [37] представлен в Приложении 1. Проанализировав его можно сделать следующие выводы.

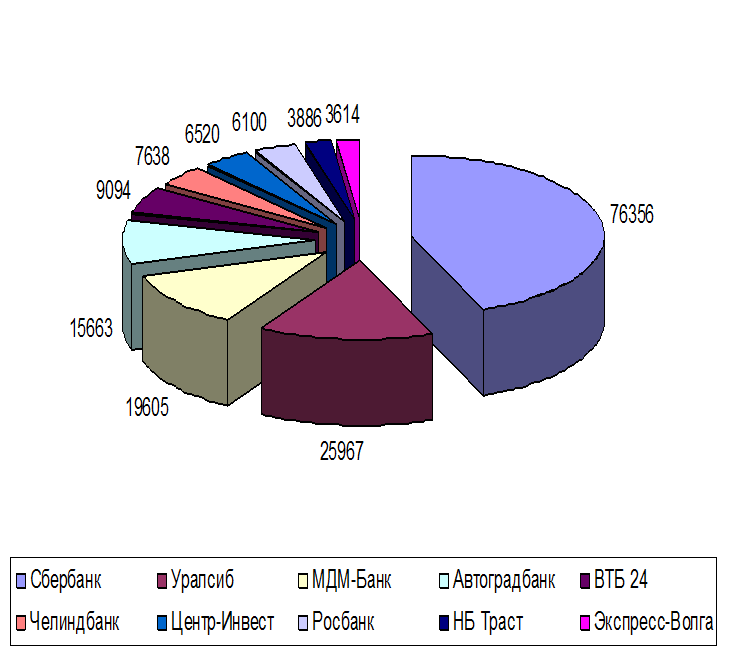

Рисунок- 2 Российские банки, выдавшие наибольшее число кредитов

юридическим лицам в 2006г.

Из рис - 2 видно, что тройку лидеров по числу выданных кредитов малому и среднему бизнесу со значительным отрывом возглавил Сбербанк (76,3 тыс.кредитов).Второе место занял Банк Уралсиб – почти 26 тыс.кредитов, а третье место – МДМ-Банк – 19,6 тыс.кредитов.

Следует различать количество и объем выданных кредитов. Банки-лидеры по количеству выданных кредитов, не всегда являются таковыми по показателю объема, что хорошо видно при сравнении рис – 2 с рис - 3 и 4.

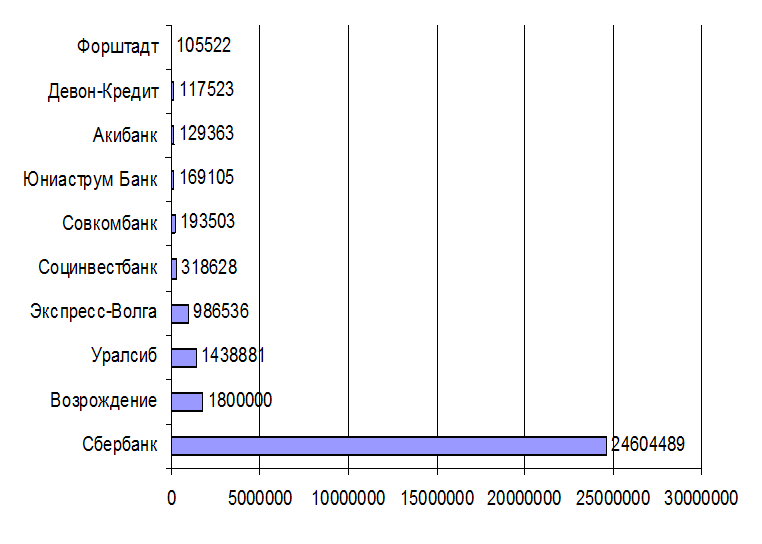

Рисунок – 3 Банки-лидеры по объему выданных кредитов малому и

среднему бизнесу в 2005 г. (в тыс. $)

Из рис 3 видно, что первое место по объему выданных кредитов малому и среднему бизнесу в 2005 году занимает Сбербанк (24604489 тыс. долл.), второе – Возрождение (1800000 тыс. долл.), третье – Уралсиб (1438881). Следует отметить, что Сбербанк занимает лидирующую позицию по всем показателям, причем с огромным отрывом.

В 2006 году кредиты стали доступнее, но они еще очень далеки до того, чтобы стать массовым продуктом. Даже программы господдержки кредитования коммерческими банками малого бизнеса не сильно улучшили ситуацию на рынке. Кредиты, выдаваемые по таким программам, хоть и предполагают компенсации первоначальных затрат на получение денег, но получить их по-прежнему довольно сложно. Положение на рынке кредитования малого и среднего бизнеса в 2006 году отражено на рис – 4.

Другие материалы:

Экономическая система постсоветской России

Экономическая система постсоветской России: денежная экономика, постиндустриальное общество или семейно-клановый капитализм? Основные проблемы российской экономики связаны не с тем, что в ней "класс технических специалистов" не "стал основной профессиональной группой", или, что ...

Лизинг в системе

финансовых отношений

Специфика лизинга как экономической категории состоит в том, что в системе экономических отношений субъектов лизинговой сделки происходит процесс отделения капитала-функции. Экономические отношения предопределяют принадлежность объекта лизинговой сделки в различных формах одновременно как собственн ...

Страхование автогрузов

Один из наиболее распространенных видов транспортных страховых операций – страхование грузов. Все транспортные операции, связанные с осуществлением грузоперевозок неразрывно связаны и с материальными потерями, такими как: повреждение, гибель или утрата груза в результате различных обстоятельств. По ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы