Методы ипотечного кредитования недвижимости

Материалы » Система ипотечного кредитования в России » Методы ипотечного кредитования недвижимости

Практическое применение ипотечных кредитов как методов финансирования недвижимости должно обеспечивать выполнение следующих условий:

· Достижение прибыльности и возвратности средств;

· Сохранение денежных средств кредитора от инфляции;

· Защита от рисков;

· Доступность заемщику условий предоставления кредита.

Основными участниками системы ипотечного кредитования являются: залогодатель, залогодержатель, ипотечный банк.

Залогодатель- физическое или юридическое лицо, предоставившее недвижимое имущество в залог для обеспечения своего долга. К ниму предъявляются следующие требования:

· Надежность и платежеспособность;

· Добровольное предоставление в залог недвижимого имущества;

· Способность внести авансовые платежи.

Залогодержатель- юридическое лицо, выдающие кредиты под залог

недвижимого имущества. К ним относят банки, фонды и другие кредитные учреждения, с которыми залогодатели заключают договор о предоставлении ипотечного кредита. Ипотечные кредиторы осуществляют обслуживание выданных ипотечных кредитов течении всего срока действия договора.

Ипотечный банк- учреждение, которое специализируется на выдаче долгосрочного кредита под залог недвижимости. Ссуды такими банками выдаются не только на жилищное, но и на производственное строительство.

Преимущества ипотечного кредитования для банков:

· Сравнительно низкий риск при выдаче кредитов, так как они обеспечиваются недвижимостью;

· Долгосрочность кредитования освобождает банки от частных переговоров с клиентами;

· Ипотечные кредиты обеспечивают банку вполне стабильную клиентуру;

· Закладные могут активно обращаться на вторичном рынке, что позволяет банку диверсифицировать свой риск, продав закладную после выдачи кредита.

Недостатки ипотечного кредитования для банков:

· Необходимость держать в штате узких специалистов-профессионалов- оценщиков недвижимости, которую представляют в залог, что увеличивает издержки банка;

· Долгосрочное отвлечение денежных средств;

· Большая длительность срока, на который предоставляется кредит, является большой угрозой предстоящей прибыли банка, так как очень трудно спрогнозировать на десятилетия вперед динамику рыночных процентных ставок.

С точки зрения отношения сторон к заложенному имуществу выделяют следующие основные виды залога:

1. Классический залог –т имущество остается у залогодателя;

2. Заклад – имущество передается залогодержателю во владение;

3. Твердый залог – имущество остается у залогодателя с нанесением на него знаков, свидетельствующих о залоге.

В настоящее время разработано множество типов ипотечных кредитов, различающихся в зависимости от схем выдачи, погашения и обслуживания.

Постоянный ипотечный кредит предусматривает выплату кредита на аннуитентной основе, т.е. равными регулярными платежами, состоящими из процентного платежа и платежа по основной сумме кредита, и позволяющими погасить кредит по истечении установленного срока (такой кредит называют самоамортизирующимся). Кредитор устанавливает:

· Максимальную величину основной суммы кредита в процентах от стоимости собственности:

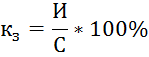

![]() - коэффициент ипотечной задолженности (обычно не более 75-80%, так как чем он выше, тем больше риск нарушения заемщиком своих обязательств);

- коэффициент ипотечной задолженности (обычно не более 75-80%, так как чем он выше, тем больше риск нарушения заемщиком своих обязательств);

Другие материалы:

Страхование как экономическая категория. Основные признаки и функции

страхования

Для страхования характерны экономические отношения, связанные с перераспределением доходов и накоплений для возмещения материальных потерь и защиты имущественных интересов страхователей. Таким образом, страхование является составной частью категории финансов. Можно выделить следующие признаки, хара ...

Анализ перспектив и тенденций развития

В основных направлениях развития банка фиксируется стратегия достижения генеральных целей, основные направления его деятельности кредитная стратегия Банка реализовывалась в отчетном году по двум главным направлениям кредитования: кредитование предприятий крупного бизнеса и кредитование предприятий ...

Структурно-динамический анализ лизинговых операций ЗАО КБ «ПриватБанк»

ЗАО КБ «ПриватБанк» в своей деятельности активно использует лизинговые операции, выступая при этом исключительно в роли лизингодателя. Анализ динамики и структуры, как правило, является начальным этапом анализа финансовой деятельности банка, так сопоставляет величины всех анализируемых показателей ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы