Сбербанка на рынке депозитов до кризиса 2008

Материалы » Место Сбербанка РФ на рынке депозитов российского населения » Сбербанка на рынке депозитов до кризиса 2008

Проблема защиты банковских вкладчиков всегда декларировалась государством среди основных проблем, которые необходимо решить в целях стабилизации финансового сектора экономики; в целях обретения дополнительного источника инвестиций; в социально-экономических целях.

Видимо, по последней причине государство взяло на себя обязательства компенсировать вклады, которые подверглись инфляционному обесценению в 1991-1992 гг. В дальнейшем, с 1993 г., в рамках построения эффективно функционирующей банковской системы, предполагалось создание эксплицитной системы гарантий по вкладам, а именно, создание закона, направленного на защиту сбережений граждан[1].

С началом потрясений рынка частных сбережений в 1994г. государственные органы управления взялись за разработку законопроекта «Об обязательном страховании банковских вкладов граждан». Законопроект прошел через Государственную Думу, но был отклонен Советом Федерации: не были согласованы интересы потенциальных участников системы страхования вкладов. Предполагалось создание Фонда страхования, который бы финансировался за счет взносов банков, работающих с вкладами граждан; Фонд мог бы контролировать банки в сфере, касающейся сохранности вкладов; недостаток средств Фонда мог бы финансироваться за счет дополнительных взносов банков-участников системы или за счет кредитов Правительства. Центральный Банк не желал делиться функциями контроля в отношении банков; Министерство финансов любого финансирования из средств бюджета; некоторые коммерческие банки опасались волюнтаризма и коррупции со стороны чиновников Фонда. В дальнейшем, в 1995-1997гг., законопроект перерабатывался, но не проходил в Государственной Думе и первого чтения.

Вкладчики финансовых институтов, потерпевших крах в 1994г., так и не получили компенсации за свои потери. В результате кризиса 1994г. снизился уровень доверия коммерческим банкам: вкладчики либо перешли к хранению денег в иностранной валюте, либо воспользовались услугами Сберегательного банка[2], в результате чего доля Сбербанка на рынке частных вкладов повысилась. Было доказано, что преобладание доли Сбербанка на рынке индивидуальных сбережений можно объяснить влиянием асимметрии информации. Следовательно, рынок не может быть назван эффективно функционирующим. Но с середины 1997г. доля Сбербанка на рынке частных сбережений стала уменьшаться, что говорило о возросшем доверии вкладчиков к коммерческим банкам.

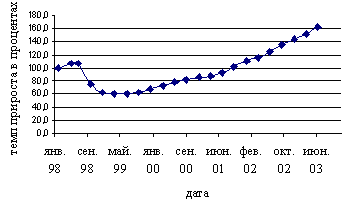

Кризис августа 1998г. потряс рынок сбережений гораздо больше, чем кризис 1994г. В результате набегов вкладчиков на банки рынок сбережений в январе 1999г. составил 60,3 % от уровня февраля 1998г., а постепенно оживать начал лишь в IV квартале 1999г.: рис.1.

Рис. 1. Прирост депозитов в реальном выражении к февралю 1998 года[3]

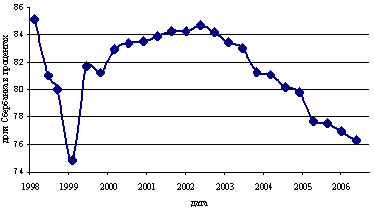

Доля Сбербанка на рынке сбережений, неуклонно снижавшаяся до кризиса 1998г., снова возросла и продолжала расти вплоть до I квартала 2002 г.: рис.2

Рис 2. Доля Сбербанка среди 30 банков-лидеров по объему привлечения частных средств[4]

Следовательно, коммерческие банки, потерявшие доверие вкладчиков в августе 1998г., вновь обрели его в январе 2002г. Восстановление доверия банковской системе после кризиса 1994г. длилось 3 года, а после кризиса 1998г. – 4 года. Возможно, что более скорому обретению доверия поспособствовали ex post меры, предпринятые органами государственного управления по защите вкладов: В соответствии с решением Совета Директоров Центрального Банка Российской Федерации “О мерах по защите вкладов населения в банках”, банкам и их филиалам, тем у которых сумма обязательств по вкладам населения была больше 300 млн. руб., было предложено заключить договор со Сбербанком о передаче обязательств по вкладам населения. Переводиться могли вклады, договора на которые были заключены до 1сентября 1998г. Сбербанк принимал на себя обязательства только по основной сумме вклада, без процентов, а по валютным вкладам – в рублях по курсу на 1 сентября 1998г. Общая сумма переданных на обслуживание в Сбербанк обязательств по вкладам физических лиц – около 8.8 млрд. руб. В этой сумме средства из обязательных резервов составили 0,1 млрд. руб., остальная компенсация проводилась за счет средств Центрального Банка РФ. Тогда же было принято решение о создании Агентства по реструктуризации кредитных организаций (АРКО), которое с января 1999 г. проводит реструктуризацию, финансовое оздоровление или ликвидацию проблемных банков. Финансирование Агентства в объеме 11 млрд. руб. производилось опять же за счет средств бюджета. Таким образом, домохозяйства, понесшие потери от кризиса, вынуждены были нести дополнительное бремя инфляционного налога.

Другие материалы:

Направления совершенствования финансового состояния

банка

Кредитоспособность заемщика означает способность юридического или физического лица полностью и в срок рассчитаться по своим долгам. В мировой банковской практике кредитоспособность клиента являлась и является одним из основных объектов оценки при определении целесообразности кредитования. Способнос ...

Оценка кредитоспособности заемщика физического лица, используемая ПАО КБ

«ПриватБанк»

В большинстве коммерческих банков Украины проводят анализ кредитоспособности физических лиц по следующим направлениям: ¾ анализ личных качеств потенциального заемщика; ¾ анализ совокупных доходов клиента; ¾ анализ обеспечения ссуды (в т.ч. анализ движимого и недвижимого имущест ...

Отечественная

история

страхование общество взаимный инвестиционный Наибольшее развитие взаимное страхование получило в огневом страховании. Первый формальный институт страхования в России – "Общество взаимного страхования от огня" – был основан в Риге, бывшей тогда западной окраиной Российской империи, в 1765 ...

Навигация

- Главная

- Валютный дилинг

- Депозитные операции банка

- Инвестиционные фонды

- Активные операции банков

- Управление банковскими рисками

- Банки и банковская деятельность

- Материалы